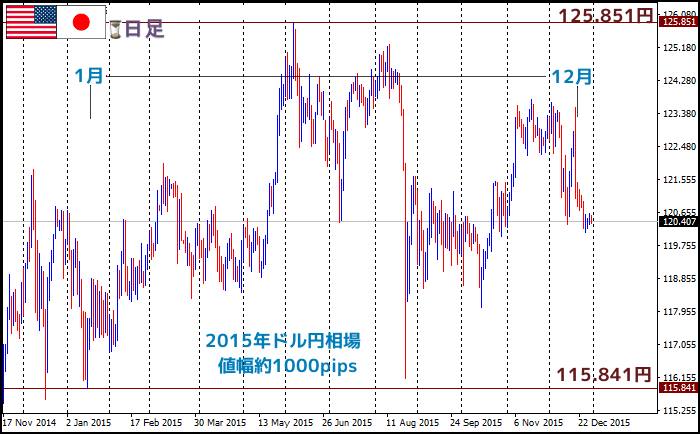

2015年は、これまでのドル「円安」一辺倒から波の大きい一年でした。

ドル円相場に影響を与えた出来事、発言などを振り返りながら、動きをおさらいしてみます。

原油安に見舞われたスタート。リスクオフのちリスクオン。

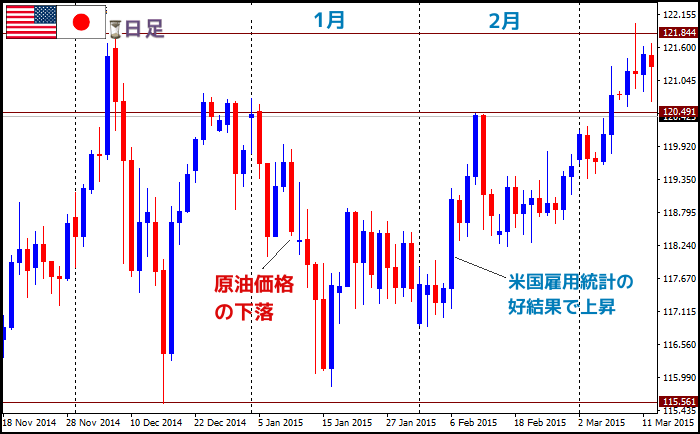

まずは1月。「原油価格」が急落し、株、為替ともにリスクオフの展開となりました。

リスクオフとはリスク回避のことで、「より安全な資産に資金を移す」動きのことを指します。この場合株は売られ、通貨では日本円やスイスフランが買われやすくなります。

というわけでドル円が売られ、一時116円割れの水準にまで下落しました。しかし、どういうわけか、今まで原油安をリスクオフ要因としていた市場が、「原油安は経済全体で考えればプラスだ」などと解釈を転換。リスクオフの動きは一段落します。

もっともこれは、相場の動きに「アナリスト」が後解釈を加えただけとも言えますので、実際のところは分かりません。売られ過ぎたら買い戻すのが相場ですからね。

2月。アメリカの「雇用統計」が好結果であったのを受け、ドル円は上昇基調に入ります。

今更言うまでもなく、2015年相場の最大のテーマは、「アメリカの利上げ時期」でした。

「イエレン議長」は特に雇用関係の「指標」を重要視していると言われていましたから、「月一度のイベント」とも言える「雇用統計」は、否応なしに注目が集まりました。この月、ドル円は120.5円付近まで上昇します。

ドル高牽制?当局の動向が気になり始める春

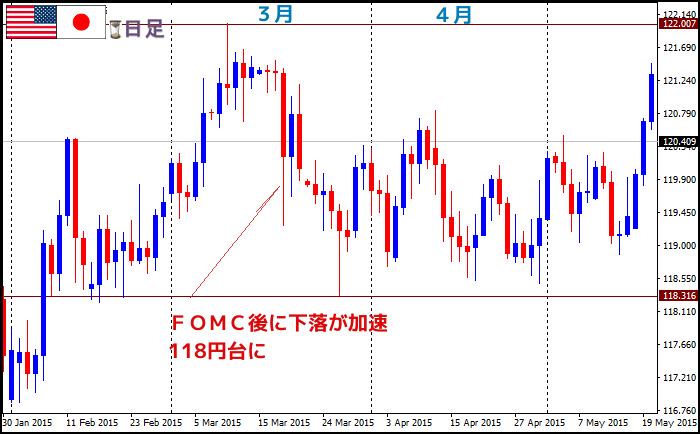

3月。この月のアメリカ「雇用統計」も良い結果でした。ドル円は一時122円台にのせましたが、このあたりからドル高に対する警戒感が台頭し始めます。アメリカ国内では、本音はともかくとして「強いドルは国益」が当局者の決め台詞のようになっています。

ところが、日本やヨーロッパが緩和姿勢を取る中アメリカは緩和縮小、利上げへと向かっていく流れの中で、ドル高がじわじわと進行。通貨高は輸出産業の収益に多大な影響を与えますから、グローバル企業を中心にドル高に対する不満の声が高まっていました。

これに呼応したかどうかは分かりませんが、ファーマンCEA委員長が、「強いドルと弱い世界経済がアメリカ経済の逆風となっている」と発言するのです。ちなみにCEAとは、アメリカ大統領経済諮問委員会の略になります。その名の通り、大統領に対して経済政策を進言する委員会です。

その委員長職にある人がドル高を牽制するかのような発言をしたのですから、市場はざわつきます。

相場には大きな影響を与えませんでしたが、ドル高に対するアメリカ国内の風当たりの強さを実感する出来事にはなりました。そして、同月に行われた「FOMC」において金利の見通しが引き下げられたのを受けドル売りに。ドル円は3月中に118円台前半にまで下落しました。

4月は大きな出来事もなく平穏な相場でした。あえて探すのであれば、日本国内において、「TPP合意を控えて、過度な通貨安はアメリカの機嫌を損ねてしまうのではないか。」

といった観測があった程度です。実際それを考慮した動きがあったかは分かりませんが、ドル円は上がっても120円台後半まで。ただし下がっても118.5付近までで、日米の「金融政策」の違いを背景に底堅い展開が続きました。

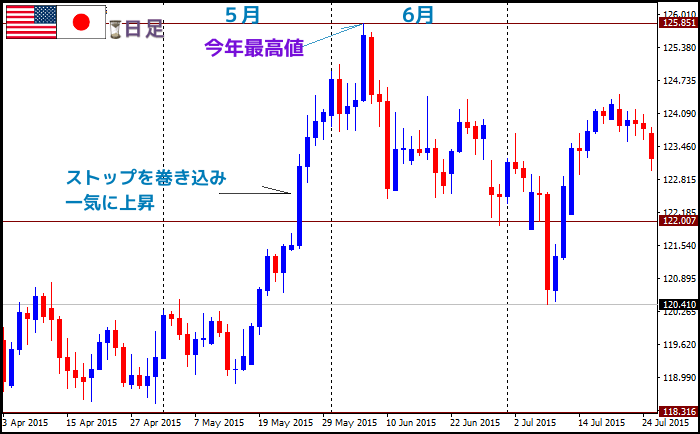

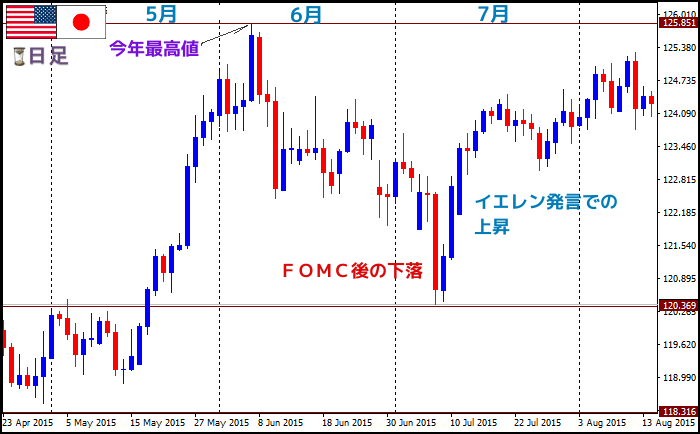

それを受けてドル円も上昇。6月6日につけた125.85円が、結果的に2015年の高値になりました。

メディア報道やFX会社の分析によると、120円を超えて上昇する過程で、日本の個人投資家、いわゆる「ミセスワタナベ」は、ドル円売りのスタンスを取り続けたようです。

「ストップ注文」を執行させることでさらなる相場の変動を狙う動き、いわゆる「ストップ狩り」を仕掛けました。この間も個人投資家たちは依然として戻り売りを仕掛け、それがさらなる「ストップ」狩りを招く展開に。

結果として5月の初めから6月の初めまでに、ドル円にして7円近くの「円安」を招いたのでした。

オバマ大統領、黒田総裁からまさかの牽制が?

個人投資家が深い傷を負いながら付けた125.85円。この頃には「年末には130円だ」などと、さも既成事実のように語られるようになっていました。

しかし、その流れを断ち切ったのが超のつくほどの要人たちの発言です。ドル円が高値をつけた直後、フランス政府高官の話として「オバマ大統領」が高すぎるドルは問題だと言った。とのニュースが伝えられました。

「基軸通貨」たるドルの本家の大統領がそう言ったと伝わったのですから、市場はこれを一大事と捉えます。即座に激しいドル売りが進行。ドル円は一週間のうちに122円台前半まで下落しました。

ホワイトハウスからは「「オバマ大統領」はそのような発言はしていない。」との声明が出されましたが、「火のないところに煙は立たない」と市場は受け取ったのです。結局真相は明らかになっていませんが、ドル円の125円は強く意識される水準となりました。

そして、それに追い打ちをかけるような形になったのが、「日本銀行」の「黒田総裁」の国会内での発言。野党議員の質問に乗せされる形で、「実質実効レートで考えると、これ以上の円安はありそうもない」と発言します。

実質実効レートと市場で動いているレートは別物なのですが、これが「円安」に歯止めをかける発言だと受け取られます。瞬間的に下落したドル円はやがて戻すことになりますが、実は「黒田総裁」はこれ以上の「円安」を望んでいないのではないかとの疑念が、市場関係者の間で高まりました。

7月。「FOMC」において、多くのメンバーが早期の利上げをしないよう主張したと伝わるとドル円は下落。しかしその後、「イエレン議長」が「年内の利上げは必要」と発言すると一気にドル買いが進みます。FOMC」後に120.5円を割り込んできたドル円は、7月中に123.5円を突破する水準にまで上昇しました。

為替史に語り継がれそうな8月24日。9月利上げも立ち消えに。

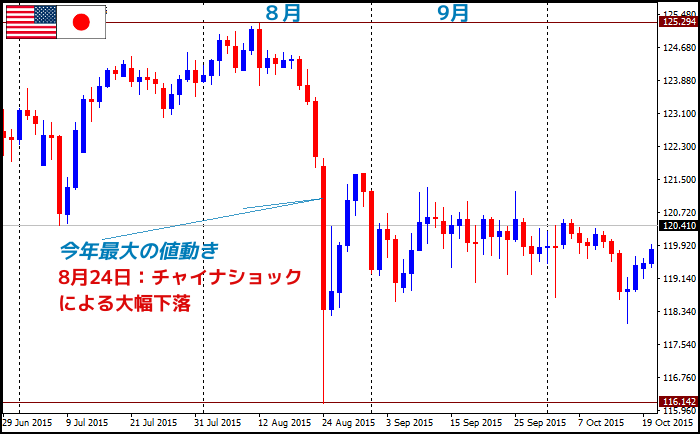

そして恐怖の8月です。6月に最高値を更新していた中国株は、その後下降線をたどる一方。中国経済の減速懸念とも、アメリカの利上げを懸念した「新興国市場」からの資金引き上げとも言われましたが、各国「株式市場」に怪しい雰囲気が漂っていました。

そしてはじけた8月24日。お盆明けの前週からずるずる下がっていたドル円はこの日も軟調。

多くの「ファンド」が取引の目安にしていると言われる200日移動平均線を割ったあたりから下落が加速し、22時過ぎには5分で3円近く落ちるというとんでもない動きを見せました。

116.1円付近まで下落したドル円はその後反発し、朝までに119.5円付近まで戻しましたが、ダウ、「日経平均」先物なども大幅な下落を見せ、多くの市場参加者を震え上がらせました。

5,6月のドル円上昇でやられ、もう一段円安がありそうだという雰囲気になりかけていたところでの、これですから、「ファンド」はもちろんのこと、相当多くの個人投資家が傷んだと言われています。個人投資家にとっては受難の年でした。

9月。2015年に利上げすることが決定的であったアメリカですが、9月か12月かで意見が分かれていました。一時期は9月が有力とされていましたが、前述の「チャイナショック」により、市場環境が悪化。この月の「FOMC」での利上げは見送られました。

さらに、利上げ見送りの理由として「世界経済」を挙げたことで市場が混乱。「これまで他国の経済状況を政策判断に取り入れたことなどほとんどなかったのに、今回は入れてきた。アメリカの経済に大きな影響を与えるほど、今は深刻な状況なのか?」との不安が高まります。

「もしかしたら年内の利上げはないのではないか。」との観測まで高まり始める中で、ドル円は一時、8月24日以降では最安値となる118.0円台まで下落します。

しかし、この月に開催された「ECB(ヨーロッパ中央銀行)」理事会において、「ドラギ総裁」が12月の追加緩和を示唆すると、市場はにわかにリスクオンモードへと移行。ユーロドルの下落に引っ張られる形でドル円が買われます。一時121.5円台まで上昇しました。

そして「FOMC」においては、問題となっていた世界経済に配慮するとの文言を削除し、「2015年内の利上げが適切」と強調することで市場の雰囲気は利上げムードとなっていきます。

この月は「日銀」の「金融政策」決定会合もあり、ある調査では4割程度の「アナリスト」が追加緩和を予想していましたがなにもなし。それでも失望するような動きはなく、もはやアメリカの利上げ待ちとも言える状況になっていきます。

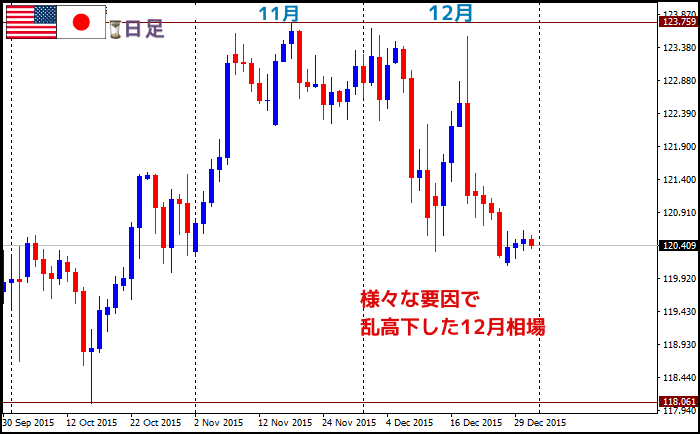

11月。アメリカの利上げ判断において最も影響の大きい指標のひとつが「雇用統計」です。

「非農業者部門雇用者数」、「失業率」、平均時給などあらゆる数字が改善しており、これで12月利上げはほぼ決したと多くの人が判断しました。ドル円は123円台後半まで上昇します。

12月相場を動かしたのは、ヨーロッパ、日本、そして原油でした。10月の時点で追加緩和を明言していた「ECB」の「ドラギ総裁」は、その後も事あるごとに自信を示し、市場には「「ドラギ」はかなりのことをやるつもりなのではないか」との期待感を抱かせます。

そして迎えた「ECB」理事会。追加緩和は確かにやったものの、その内容は市場の期待に応えるものではありませんでした。ユーロドルが急騰した影響もあってか、ドル円は一時的に下落します。

16日の「FOMC」では予定通り利上げが決定され、ドル円は直後に122.3円台まで上昇。その後も大きく下がることなく迎えた12月18日、予想外のことが起こりました。この日は「日銀」の「金融政策」決定会合でした。

追加緩和を予想する声はほとんど聞かれない中、「黒田総裁」が動きます。

123.5円台を超える水準に達しますが、冷静になった投資家たちが、「もしかして「日銀」はもう打てる手が残っていないからこのような策を出したのか?」と疑いだすとドル円は急反落。

夕方までに121円台前半にまで下落し、予想外に振り回される結果となりました。

日米欧の「金融政策」ネタが一段落した後も原油が安値を更新するなど全般的にリスクオフムードに。本記事を執筆している12月25日時点で、ドル円は120.0台をつけ軟調に推移しています。

「クリスマス休暇」が明ける28日以降、2015年の年足が陽線になるか陰線になるかの攻防が繰り広げられることになりそうです。

方向を断定しづらい2016年相場

2015年はドル円に限れば、突発的な材料で上下に振り回されつつも、年初とほぼ変わらない水準で落ち着いた1年でした。値幅は約1000pips。

トレーダーとしての腕と知識、勘が試される一年になりそうです。