No.1:タートルズの逆を行くHLバンド手法

No.2:週足と日足の平均足を使ったゆったりトレード

エントリー詳細

1.HLバンドの期間は個々に任せますが、ここは20期間としておきます。

2.HighバンドもしくはLowバンドをローソクが一度抜ける(ブレイク)するのを確認。

3.そのローソクの実体がCloseした時点でバンドより外であれば、とりあえずすぐに動くことはしない。

4.ローソクの実体がバンドより中に収まった場合は準備に入る。

5.次からのローソクを見て、逆のローソク(High側なら陰線、Low側なら陽線)が出てきたらその終値、その次のローソクの始値で成行エントリー

※もう一つは高値がバンドを抜けてきたら高値から5~10pips逆に逆指値を置いて待つというのもあります。

損切りと利益確定

1.基本的には逆側のバンド到達まで放置

2.ミドルバンドタッチで分割利確

3.逆側で一旦全決済

4.近くのHLバンドの横になってるところ(つまり、レジサポライン)も利確ラインになります。

5.損切りはブレイクした対象のローソクの高値又は安値から1pips外におきます。

No.3:自分に合ったFX手法を見つけることが第一

自分にあったやり方を見つける方法

1.自分の環境を知る。FXのトレードに使える資金、取引できる時間帯、週に何日であればトレード可能か。具体的に数値化して紙に書き出しましょう。

2.自分のトレード環境に合ったFX手法をピックアップしていきます。FX Worksや、書籍を参考にしてもよいでしょう。

3.ピックアップしたFX手法の中から、優位性がありそうで気になる物を3つほど選びます。

4.デモトレードから試してみましょう。一つのFX手法で最低20回(20セット)試しましょう。ノートに結果を書いていきます。

5.勝率及びリスクリワード率の観点から、プラスの優位性が実際にありそうかどうか、20セットごとに確認します。

20回(数枚ワンセットならば、20セット)が最低限結果を出せそうな回数です。その手法に対してピンとこなければ、さらに20回やってみましょう。そのくらいやれば、そのFX手法の優位性と自分に合っているかどうかがわかってくるでしょう。

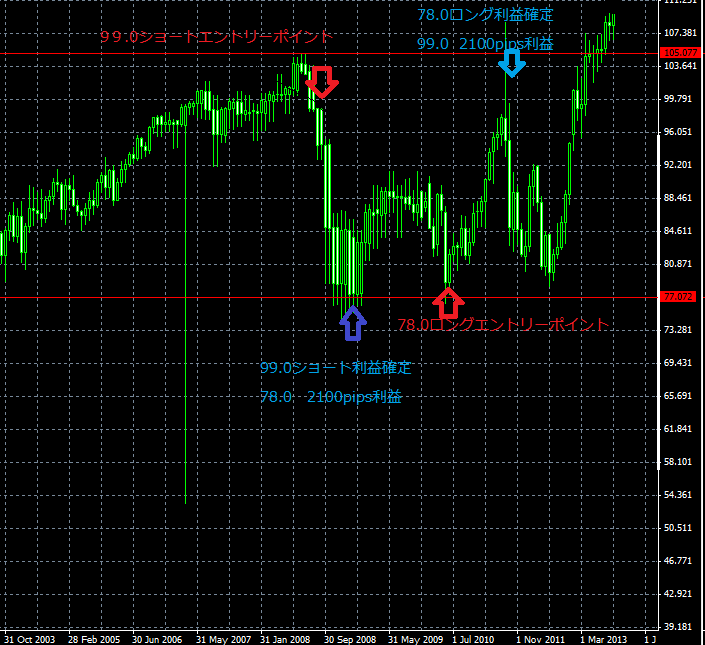

No.4:投資歴30年@エクストリームTMAシステム

エントリー詳細

(下にあるチャートをクリックして開いて、画像を保存すると見やすいかと思います。)

1.「「TMA Slope」の3本のTMAのラインを確認し、どちら向きのトレードを行うか(ロングかショートか)を決めます。」との説明になっていますが、インジケーターを表示させた画面を見てみると、「Slope Values」画面に各通貨ペアが、以下の説明のどの位置にいるか表示されていますので、こちらを見たほうが分かりやすいと思います。

・レンジングTMA(-0.40から0.40の間にいるとき):値動きはどちらに動く可能性もあります。

・ロング限定TMA(0.40よりも上にあるとき):ロングのトレードのみ行います。

・ショート限定TMA(-0.40よりも下にあるとき)ショートのトレードのみ行います。

・スーパーレンジ(以下は、エントリーしてからの話のようです。):

0.80よりも上にあるとき: 0.80以下に下がってくるまでは保有してください。下がってきたらすべてのロングポジションを決済したほうがよいです。

-0.80よりも下にあるとき: -0.80より上に上がってくるまでは保有してください。上がってきたらすべてのショートポジションを決済したほうがよいです。

2.トレードの方向性が決まったら(説明はありませんが多分メインチャート画面の)D1とW1のTMAを確認し、現在価格が外側のバンドに到達するまで充分な値幅があるかどうかを確認します。

例えばショートしようとしているとき、現在の価格からD1のバンドの間に少なくとも150pips、W1のバンドとの間に少なくとも250pipsの空きがあることを確認します。

3.ショートエントリーするときは、(説明はありませんが多分TMA Slope画面の)H4とD1のTMAのバンドが同時に天井まで上がってくるのを待ちます。

ロングエントリーのときは、H4とD1のTMAのバンドが同時に底まで下がってくるのを待ちます。

4.エントリーのタイミングは、上記の3の状態になり、かつ価格が、ショートの場合はアッパーTMAバンド、ロングの場合はロウワーTMAバンドにタッチしたときです。

このときルール1を再び確認して、3つのTMAの方向性がエントリーしようとしている方向性と一致するか確認します。もし異なっていた場合はトレードは見送り、次また条件が揃うまで待ちましょう。

画像はクリックで拡大します▼

エグジットのルール

〇短期トレードの場合:

価格が、反対側のH1のTMAバンドに到達したとき。H1のTMAまで価格が戻ってきたときには、再度エントリーすることもできますが、エントリー前にはすべてのスロープの向きが、エントリーしようとしている方向と一致していることを確認しましょう。強いトレンドが発生しているときには、何度もエントリーすることができます。

〇中期トレードの場合(このシステムを使うにはこれがスタンダード):

価格が、反対側のH4のTMAバンドに到達したとき。H4のTMAまで価格が戻ってきたときには、再度エントリーすることもできます。あとは短期トレードと同様です。

〇上記以上の長期トレード:

価格が、反対側のD1のTMAバンドに到達したとき。D1のTMAまで価格が戻ってきたときには、再度エントリーすることもできます。あとは短期トレードと同様です。

No.5:エクストラテレスティアル ビジュアルシステム

エントリー詳細

このスレッド上では、「このインジケーターがこうなって、さらにこれとこれがこうなったら」といった明確なエントリールールの手順の説明はありません。

画面例に表示されているインジケーター上に、「このとき注視するべきポイント」のような手書きの線やコメントでの説明がされているだけです。

各インジケーターに示されていることを理解したうえで、各トレーダーの裁量で判断してエントリーしていくことになるようです。

ひとつの説明例です。

ひとつスレッドから抜き出して、どんな説明がされているかをざっとご紹介してみたいと思います。

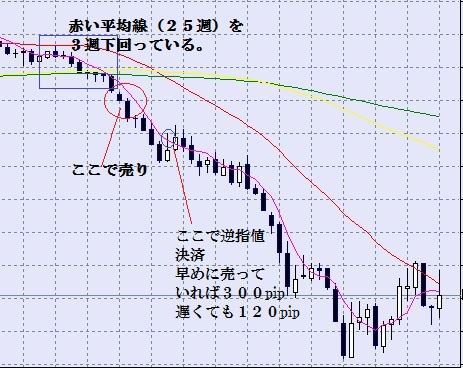

(■post#89より)

「USDCADのよい例。画面下に表示されているRSIOMAとディレイドストキャスティクス(インジケーター名はBBSqueezeですが、この画面の説明をしているとしか思えないです。)が、どの時間足でも同時に幅が大きく開いている状態になっている。

ADXも、すべての時間足で強いトレンドが発生していることを示している。マルチストキャスティクスも、黄色のハイライトで示したとおりすべて80%を超えたところにある。

8,3,3(パラメータの数値のことだと思われる)も、21,10,10も…。こういう状態のチャートを見つけるといい、こういう状態が見つかったときには、リスクを負ってみる価値があるよ。」

No.6:チャートを愛するトレーダーのためのFX手法

エントリー詳細

このFX手法で最も大切な部分は、「週足」「日足」「4時間足」の3つの時間足のチャートすべてで、トレンドの向きが同じ方向に揃っていることを確認することです。

確認するべきポイントはこれだけなので、1つの通貨ペアだけに集中してトレードしようとするのではなく、いくつもの通貨ペアのチャートを確認して条件が揃っている通貨ペアを抜き出し、その中でエントリーポイントを探すようにすればよいそうです。

なお、簡単に確認できるようにと、専用インジケーターを作ってくれたスレッド参加者の方がいました。

Scrutchさんのリプライ「Post#2,399」でダウンロードできますので、ぜひ利用してみてください。初期設定で表示させて23通貨ペアが一気に確認できるようになっています。この記事の後半でリンク先を紹介しています。

1. RSIでトレンドの向きを確認

4時間足のRSIでその判断をします。エントリーに向く傾き加減の見極め方法については「時計盤と時間を指す針で考えて」以下の説明がされています。

ロングの場合:

12時から2時を指す角度のとき。3時の角度ならエントリーには向かない。

ショートの場合:

4時か6時を指す角度のとき。3時の角度ならエントリーには向かない。

例えば、角度が下向きならトレードするべき方向はショートで、直近のローソク足の値動きも下向きになっていることを確認します。この状態になっている通貨ペアがまずはエントリー候補です。

その後、日足と週足のRSIも同じ方向性かどうかを確認して違えばエントリーは見送り、同じなら次の項目に移ります。

2. 4時間足で、トレンドラインを引きます。

ロングエントリーしようとしているときは、ローソク足の直近の最安値同士を結ぶラインを引きます。ショートエントリーを考えているときは、同様に最高値同士を結ぶラインを引きます。

3. エントリーのタイミングまで、待ちます。

ここからは、忍耐の時間です。エントリーするべきタイミングは、2で引いたトレンドラインに、値が「3回目のタッチ」をしたときです。タッチしたところでエントリーします。足が確定するのを待つ必要はなく、タッチしたところですぐにエントリーしてもよいそうです。

なお、エントリーする前にはRSIの向きが変わっていないか、改めて確認したほうがよいようです。

「3回目のタッチ」までの確認は、あくまでもエントリーしてもよいかどうかの条件になるだけで、実際のエントリーは「そのときの値動き次第」で、同じ方向に揃っているときだけがエントリーすべきポイントだということです。

エクジットのタイミングと損切りポイントについては、直近のサポート/レジスタンスのラインを目安にします。

No.7:誰にでも理解できる!?単純移動平均10を使った簡単なFX投資

エントリー詳細

下記の画像をご覧ください日足にドル円10を掲載したただけで、余裕のある方は、4時間でも5分でもなんでもご覧になってください。

全部、移動平均にローソクが収斂をしていることに気づくことになるでしょう。

移動平均にローソクが収斂をしたら、離れる傾向になり、移動平均からあまりにもかい離をした場合には収斂する動きになっているのは誰でもわかると思います。

実際は、きちんとこの研究をするとどの値位置からもこらからどちらに動くのかの予想は可能なのですが、今回は移動平均に収斂をした場合のエントリーの方法を検証をしてみましょう。

先ず、移動平均に収斂をしているのですからローソクと移動平均線がくっつく地点を探します。

1.現在の移動平均値を値段を調べる

2.そのかい離に収斂する方向を探る

3.移動平均の方向、下向き、横向き、上向きを確認する

4.移動平均のトレンドと自分の玉の方向が一致するときは大目に、反対の場合は、分割で玉を入れるか、少なめに投資という風に考えます。

これで終わりです。

損切りと利益確定方法

損切りの方法に関しては、かい離がさらに拡大することが確認できた場合は、その損切りを実行します。長年の経験がある方はわかると思いますが、自分の方向性があってくるまで少なめの損切りを出して、その方向性が合うまで、エントリーし続けるほかないのです。

ただ、何回も損切りをしても、自分の考え方が間違っている可能性も探ればいいだけの話です。

利益確定は、移動平均線の上記の値まで来た時に手じまいをすればいいだけの話です。

No.8:FXは日足のトレンドにについていけば負けない

エントリー詳細

基本的なことです。まず、短期・中期・長期の移動平均線を日足に表示します。

indicatorの数値は「5SMA」「30SMA」「120SMA」です。そして下記のルールで取引します。

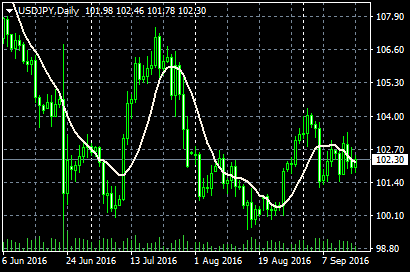

現在のドル円相場(2016年8月)で解説すると、今の日足は完全なる「売り場」になります。

1.「120SMA」の下にある限り「売り」ポジションだけとる。買いポジションはNG。

2.「30SMA」までレートが上昇してきた場合は必ず「売り」を仕掛ける。上昇しても損切りはせず保有。損切りは「120SMA」を抜けた時。

3.「5SMA」と「30SMA」の間にレートが位置している場合は何もしない。「30SMA」に到達するまで待つ。

4.「5SMA」より下にレートがある場合は「積極売りゾーン」とする。下位足を参考にしながら何度も売りを仕掛ける。損切りをしていないポジションがあったら「5SMA」を抜けた時点で全て切る。

この絶対的なルールを基準として取引していますので、損切りも躊躇なく行うことができます。

日足であっても、売りと買いの両方を器用に取引するのは難しいことです。今は「売りだけ」今は「買うだけ」と明確な基準があればエントリーに迷うことはありません。

※日足トレード 取引イメージ(ドル円日足チャート)

No.9:FXは私のライフスタイル。楽しくて切なくて苦しくて。

エントリー詳細

今私が良いな、と思っているのはFXプライムのチャートですね。

「FXプライム」にはそれはそれはいろいろな情報提供があり大変便利です。特に私が利用させていただいているのは「プライムストレテジー」、これは毎日夕方に5分程度の情報を提供してくれる動画です。

「高野やすのりさん」という方が担当しているのですが、毎晩FXチャートと共に一日の解説と今後の動きの予想をしてくれます。

私はこれをもとに売り買いのタイミングを取っています。しかしいつまでもこの情報に頼っていてはだめだと考えています。

もし配信が終了したら・・・しかし正直な所を申しますと、エントリーの方法がいまだ確立できておらず、この情報だけで取引をしている状況です。

自分だけで取引していた時は負けが続いていたため、何か良い方法はと探していた時FXプライムに出合いました。高野さんは多くのインターネットセミナーを行っており、こちらも参考にしています。

彼はくどいほどにルールを作ってそれを守る、と言いますが、なかなかルールの確立が出来ず悩んでいます。

このセミナーは他にもたくさんの方が行っていて、そちらも参考にしています。それぞれの方がいろいろな角度からFXを見ていて、大変面白いですね。

チャートで説明する方もいれば、政治経済的な情報から分析をする方もいます。どこどこの要人が何々を発表したとか、どこどこの国の雇用統計がどれぐらいだったとか。

セミナーだけとってもいろいろあります。その他一日の予想レンジだったり・・・とりあえず今後もお世話になっちゃいます。(短期取引の場合は自分だけの力で行っています)

損切りと利益確定方法

これもまたFXプライムの情報を元にして行っていますが、エントリーの時よりは自分の力が必要になってきます。

具体的にどこで止めるかがはっきりしていない事がよくあります。その場合は1日の予想レンジを参考にすることが多いです。

しかし予想レンジは基本的にドル/円 ユーロ/円など、主な通貨しか情報がないのが難点ですね。損切も正直確立できていないのが現状です。

しかし自分のルールとして-30pipsと決め手はいるのですが。セミナーでもよく損切の大切さを言われます、私の負ける状況を振り返っても損切がなかなかできず、大損をしてしまうパターンがかなりの割合を占めています。

No.10:為替予想サイトを活用した年数回のトレードFX手法

今井雅人氏のストラテジー

最初に注目するのは、その年のストラテジーを12月、1月くらいに調べることからです。

私が、よく見るサイトで「外為.com」があります。この中に数名の今年の上限下限を予測している専門家がいます。

この数値の中間値を取って、売り、買いを行います。「今井雅人」さんのストラテジーは、よく当たり、かなり正確な方だと思います。

このように数名の専門家の数値の平均化を行いその近辺で、FXトレードを行うだけです。

損切りと利益確定方法

利益:300PIPS

損切り:-300PIPS

長期トレードになりますので、広めでリスクリワードを設定します。

No.11:トレンドが終われば戻りが発生し、またトレンドが発生する

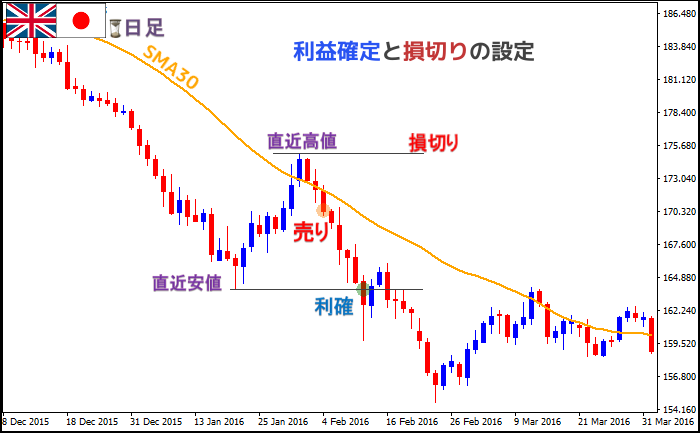

SMA30だけでFX取引ができる

まずはSMA(30)を表示します。これが全ての基準になります。

SMA30が上を向いていれば買いですし、下を向いていれば売りです。

エントリールールですが、まずは「SMA30」の角度を見ます。水平の場合は待機で、明確に角度がついていることが条件です。

ショートの場合、

1.SMA30の角度が明確な下向き

2.SMA30の角度が下向きのまま、ローソク足の陽線終値でSMA30をブレイクする。

3.ローソク足陰線終値でSMA30を下抜ける。

4.更に、次のローソク足で1本前のローソク足安値を下抜けていったらINです。

「2」の段階で、SMA30が水平または上向きになったら取引は行いません。

このルールを基本として各種時間足で取引を行っています。スキャルピングであれば1分足~5分足、デイトレードであれば15分足~1時間足、スイングトレードであれば日足~といった感じです。

※エントリーイメージ

損切りと利益確定方法

損切りはSMA30をブレイクした後につけた高値や安値に設定しますので、損切りが遅くならないのもこのFX手法のよいところです。

利益を確定する方法については、事前につけた安値におきますが、必ず反応を見るようにしています。

日足では難しいですが、短い時間足ですと反応せずに一気にローソク足が伸びる場合もあります。そういった時にはホールドして利益を伸ばすようにします。

※決済イメージ

No.12:こつこつ負けて大きく勝つ手法@1勝29敗でも利益

3つのSMAを基準とする

■売りでの手法

① 25,75,200SMAをチャートに表示させます。

② 下から25,75,200の順に並んでいるか確認。 およびロウソク足が移動平均線の下にあることを確認。(トレンドの発生確認の為)

③ ロウソク足が75,200SMAまで上昇しタッチする。 又は付近の高値にタッチする。

④ タッチ後反発することを確認。 (長い上ヒゲで終値又はSMAを超えるが終値がSMAの下になる。)

⑤ ここで1Lotのエントリー(ショート)

⑥ 次の日の朝(6:00~7:00)のロウソク足を確認し前日の終値よりも下で終値を確定する場合さらに1Lotのエントリー

⑦ これを繰り返す(MAX5Lot)

損切りと利益確定方法

損切り

⑤での損切エントリーを確定した足(上ヒゲの発生等)の高値+50pips

⑥HLチャンネルの設定を3にし損切を高値にする。

利益確定

利確は付近の安値で半分確定させる。安値を突破するようであれば安値-50pipsに注文を入れておく。(エントリーした場合はエントリー⑥、⑦を繰り返す。)

No.13:簡単!まるで外貨預金!?資金管理だけ注意!

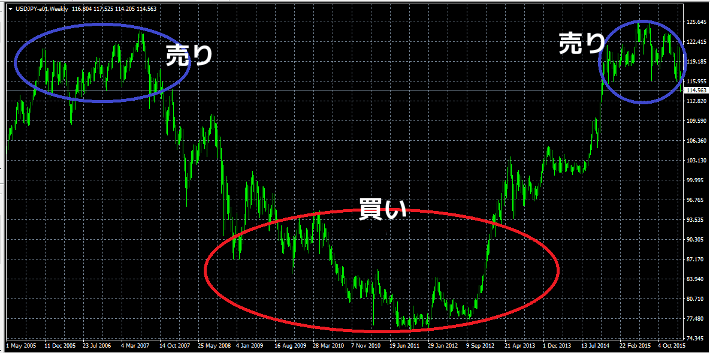

過去10年の最安値・最高値を確認

1.ドル円は、過去10年の最安値+25円~最安値以下期間は買いナンピン。

過去10年の最高値-20円~最高値以上は売りナンピン。

2.豪ドル円は過去10年の最安値+25円~最安値以下期間は買いナンピン。

※豪ドル円はスワップが大きい為、売りナンピンはしません。

3.NZドル円は過去10年の最安値+25円~最安値以下期間は買いナンピン。

※NZドル円はスワップが大きい為、売りナンピンはしません。

損切りと利益確定方法

利益確定は、ドル円は、買いポジションは売り時期が到来したとき。すなわち過去10年の最高値-20円。売りポジションは最安値+25円。

MAXで!と思うならこの辺でしょう。豪ドル円は最高値-15円ほどで利益確定しましょう。NZドル円は最高値-15円ほどで利益確定しましょう。

No.14:損切りをきちんと行う「ナンピン」FX手法の紹介

±250移動平均線にタッチで売買

まずチャートの設定を行います。MT4での設定方法になります。

まず25移動平均線を選択して追加で±250の設定(上下)を加えます。

ボリンジャーバンドの設定値を±250にするとOK。チャート図参考。

この設定で、エントリーポイントがこの上下に引かれた線にタッチした時点で逆張りエントリーを行います。

エントリールールは、これだけですので、設定が完了すれば誰でも実行可能です。

表示時間足は、5分推奨。上の線にレートがヒットしたら売りでポジションを取ります。逆に下の線にレートがヒットしたら買でポジションを取ります。

損切りと利益確定方法

利益確定方法

+10PIPSで機械的に利益を確定させていきます。

損切り方法

ここが問題で、ナンピンを使いますので基本的に5段階まで損切は行いません。

資金管理法の説明が必要ですので、マイナスになった場合のポジション構築例を説明します。

〇1回目のポジションで1ロット仕掛けた場合

-30PIPSで2回目のポジション3ロットを投入します。

この後上昇すれば、最初の+10PIPSを獲得できた段階で全決済。

ドル円を例にとると、120円で1万通貨を買い 119.70 3万通貨を買い。

買決済は、119.80 +1000円で決済。こんな感じでナンピンしていきます。

段階としては、1ロット,3ロット,5ロット,7ロット,10ロット。

各ー30PIPSでポジションを取り、必ず+10PIPS分になったら決済です。

最後の5ポジション目がー30PIPSになったら全決済で損切です。

No.15:金利差がある通貨を買うだけの簡単な長期投資FX手法

金利差がある通貨をシンプルに買う

まず投資対象通貨です。基本的に全通貨OKですが私が推奨するのは、政治的に安定していても「新興国通貨は避ける」です。

トルコ・ランド・元などありますが正直よくわからないし、流動性の面からみてもあまりおすすめできませんが、ストップロスを厳格に決められて低レバレッジならいいかもしれません。

ですので、私は最初は「ドル円、ユーロドル、ポンドドル」この3通貨くらいで十分だと思います。

ルールは単純に金利差を確認して「金利差がある通貨をシンプルに買い」ます。ただこれだけです。

馬鹿馬鹿しいと思われると思いますが、2014,2015年共にこの手法で完璧に勝っています。

マイナス金利の日本、金融緩和もあり今後も期待されています。一方アメリカは、今年度は、現時点で4回の金利引き上げが予測されています。ユーロも金融緩和中ですのでユーロドルなど上げたところは、売りでいいのではないかと考えています。

レバレッジを落として十分にひきつけていくとパフォーマンスが上がります。ドル円であれば、110円を切ったらいい買い場だと思います。

あたかじめ、資金管理をして許容できる損失を計算してナンピン枚数を決定していくわけです。

損切りと利益確定方法

損切りは、金利に変更が加えられるか政策変更など要人の発言が極端に変わった場合です。各国の政策銀行の要人発言を注意しましょう。

日本であれば、黒田総裁です。この点がよくわかない場合アナリスト信用できる人を探すのも手です。

ちなみに私は、よく政治家の今井さんのブログやセミナーなどをよく確認します。

元銀行マンで相場を熟知している方なので参考になるとおもいます。利益確定も政策変更、金利の変更時に行います。

ナンピンをするからといって、損切りしない方法はいつか破綻しますので、絶対にやめましょう。

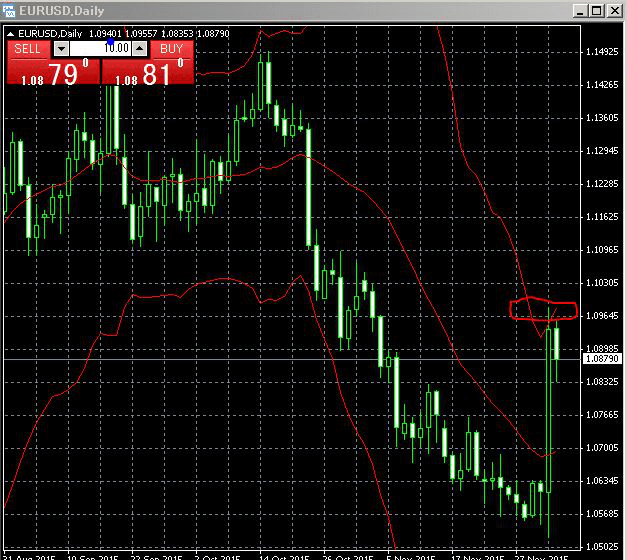

No.16:週足と日足で経済指標FXトレードを行う

週足と日足でFXトレード

エントリー方法は、まずチャート上に日足、週足のチャートを表示させます。次にボリンジャーバンド3σをMA20中心線の設定で表示させます。

仕掛ける方向は、「週足のトレンド方向」になります。週足がレンジ推移の時は、月足のトレンド方向にポジションを取ります。

次に日足でエントリーのポイントを探ります。たとえば添付のFXチャートのユーロドルで解説していきます。このケース明らかな下落トレンドです。

狙うは、売りポジション。次に日足を確認します。日足のプラス3σタッチでポジションを売りで持ちます。

利益確定は、中心線かマイナス3σ。ですので、12月3日のユーロの急騰で日足が3σにタッチしたのでここが絶好の売りポイントとなります。

ポジションロット数は、すべて固定で同一です。資金に応じてロットの調整をしてください。最大レバレッジ10倍くらいまでが望ましいです。

損切りと利益確定

損切りも利益確定もその経済指標の影響力によって異なります。雇用統計など、大きな影響力を持った指標は50pips~100pipsで利益確定。-30pips程を損切りの目標としますが約定力の低い会社ではここより外での決済になることもしばしばあります。

一方で、中古物件販売数や製造業景況指数などは大きくサプライズされなければ10pips~20pipsほどで落ち着くので損切りも利益確定もそれぐらいを目安にしています。

No.17:損切りができない人のための海外FX口座を使った資金管理手法

エントリーは5分足チャート

エントリー方法は、いろいろありますが、主にユーロ/ドル、ユーロ/円、ユーロ/ポンド、ドル/円の1分足、5分足をチャートで観察。テクニカル分析は平均線とボリンジャーバンド。スキャルピング~デイトレで、持越しはしません。

ボリンジャーバンドの2σを超えた後の動きで順張りもしくは逆張りエントリー。前回高値、安値のブレイクや、ボックス等でエントリーしてます。

No.18:FXは自分のルールを守れれば勝てることに気が付いた

エントリー・決済方法

大下落相場において、自分で底値だと勝手に思ったらエントリーから-100pips~-200pipsぐらいじゃあ損切りしません!

-300~400PPなればナンピン。マイナスが大きくなれば一度全部決済して、値が下がれば又エントリー(もちろん前回の建玉に1つ2つ上乗せして)(値が上がっても結局エントリー)

損切りは300~500PPぐらい利益確定は100PPぐらいプラスになったら!

No.19:オーバーシュートにターゲットを定めた長期的逆張りFX手法

分析は月足で行う

エントリー方法は簡単です。どの通貨でも良いので月足を表示します。そこにサポートラインとレジスタンスラインを引きます。

ボックスでもトレンドでもどちらでもエントリー可能です。月足という長い足でのエントリーなので、忙しく働いている人でもエントリーできます。

損切りと利益確定について

利益確定方法は、月足チャートのサポートラインとレジスタンスラインを目安に決済をします。

利益がとても多くなるので、我慢できないかもしれませんが耐えられるかがポイントです。

損切りは利益目標の30%程度に設定します。2200pipsが利益目標であれば730pipsが損切りとなります。

No.20:3か月間で時間を区切って米ドル円を長期保有する

3か月間という「時間」を決めている

長期保有というのは、人それぞれによって期間の感覚に違いがありますが、私の場合は目安として・・「3ヵ月単位」に区切っています。

例えば、1月から3月のどこかで注文してポジションを持ち、その後決済をするといった形の取引スタイルです。注文する通貨ペアは米ドル円。

私は、ファンダメンタルズ分析とテクニカル分析の両方を重要視していますが、米ドル円はそういった意味で情報を得やすい側面があります。それが、米ドル円で取引する理由になります。

ポジションを持つ基準としているのは、これは当たり前の事なのですが、現在の相場状況がどうなっているのかをしっかりと把握します。

「上昇相場なのか?」

「下落相場なのか?」

「ボックス相場なのか?」ということです。

それを把握すれば、後は相場状況に合わせて、出来るだけ有利な位置でポジショニングをするだけです。上昇相場であれば、絶対に天井は掴みたくないので「押し目」を探すことになりますし、下落相場では「戻し目」ですね。

ボックス相場は、逆張り的な思考になりますが「天井」や「底」を掴む事を意識します。どちらにしても、注文は必ず指値注文を入れるようにしています。

成行ですと、時間的な制約が出来てますし、ついつい早めになってしま傾向が強いわけです。そもそも、仕事中にトレードは出来ませんので。

上記のようなシンプルな方法であっても「3か月間」で有利なポジションを取ればよい。という方針が大前提にありますので、メンタル面でも苦慮することなく勝ちきれることが出来る訳です。

損切りと利益確定の設定

損切り確定方法はポジションを持ったところから、最大400pips離れたところか、直前のレジスタンス・サポートに設置します。目立ったレジサポがない場合に「400pips」という数値を採用するということです。

利益確定については、もっと簡単で次に自分がポジションを取りたい場所で。これが基本方針となります。例えばボックス相場だったら、天井で売りを入れて、底で買いを入れたいわけですよね。そしたら、仮に天井でポジションを持てた場合は底で決済をしてしまうというイメージです。そして、再度新規ポジションを建てます。

目新しも何もない手法なんですが、確実に資金は増やせます。トレードによるストレスが全くないのが良いです。

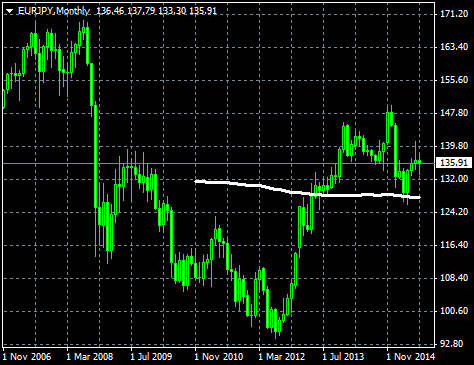

No.21:ユーロの特徴を考えた移動平均線200長期トレード

ユーロ円は移動平均200がポイント

今回はユーロ円の月間足を使用します。月間足に「移動平均200」を引きます。

ユーロ円の特徴としては、月間足200を挟んで上下する特性があります。今回は200を超えてきていますので、160円程度まで上昇をすると思います。

ただし、短期売買を目指している方には全くもって不向きなトレード方法になります。

説明をしましたように、200からの「かい離幅」はほぼ同等になります。ですからおそらく165円程度までは、時間をかければ行くはずなのですが、あまり欲張っても仕方がないので、165円としました。

No.22:エンベロープが機能するドル円@13時間移動平均線+標準偏差で逆張り

エンベロープは移動平均からの一定乖離を示す事務的な指標

国内では圧倒的に人気があるのがボリンジャーバンドです。

こちらは標準偏差を利用してバンドに幅が出たり狭まったり広がろうとしたりしますから、うまく使いこなせる人にとっては実に多くの情報を一度に提供してくれます。

これに騙し予防で「MACD」か「RSI」でも組み合わせてうまく売買ができているなら、いまさらエンベロープなどに興味をもつ必要はありません。

そのまま「鉄板技法」の妙味を味わい続けていただきたいと思いますが、そのボリンジャーバンドもうまく使えないとお悩みの方、しかもドル円を主体とされている典型的な日本人トレーダーにお勧めするのがこの方法です。

No.23:ドル円の今後の到達レートを予測してみようと思う

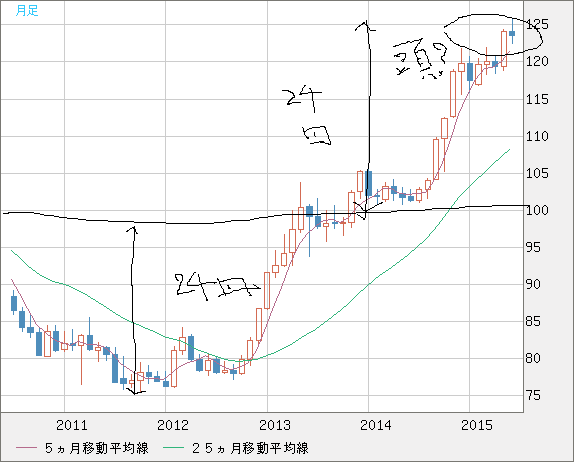

ポイントは「24.44円」という数字

ドル円の月足を出します。それに、サポートでも、レジスタンスラインを引きます。その数値は100円です。

このドル円の100円は2000年代、ないしは、バブル崩壊、金融危機依頼ずっと投資家に意識されているラインになります。その円の最高値は、2011年10月の75.56円になります。その100円からの差は「24.44円」になります。一方で、その最安値の計算は極めて簡単です。

100円サポートラインから、24.44円を足せばいいだけです。つまり、この円安の最高寝は124.44くらいになりますよ、と私は2013年からいっています。今回の、最安値は125.84円になります。

ですから、今回の円安は、もうピークを迎えていると思います。また、2013年の時点で私はこれで調整を迎えるけど、調整が終了して、まだ円安方向にいくのなら、148.88円くらいまでいくよ、と言っています。

しかし、今回円高に調整をしたら、これを修正し、また、1ドル70円相場になりますよ、と言っておきます。

※チャート

利益確定と損切りの設定

124.44以上で円高方向にベッド。そして、最安値の125.84でロスカットの注文。これを論理的には、0.63円刻みでナンピンが玉を入れ替える。

これを5回やっても円安方向にいったら、円安方向、148円まで円安に行くと思い、作戦を変更する。

No.24:トレンドに乗り大きくシンプルに勝つFX手法

ダウ理論を勉強すると分かりやすい

1.週足を確認します。トレンドが出ている方向に、買いか売りをエントリーします。トレンドが出ていない場合には、日足で確認し、買いか売りをエントリーします。

2.トレンドが出ていない、分からない場合には見送ります。

※トレンドについて、良く分からない方は、ダウ理論を勉強してみましょう♪

例

上昇トレンド発生 移動平均線よりろうそく足が常に上にある。

前回の高値よりも直近の高値の方が高い。

前回の安値よりも直近の安値の方が高い。

※トレードイメージ

損切りと利益確定について

買いの場合の例です。(売りは、プラスマイナスを逆にして下さい)

◎1万通貨の場合

逆指値をトレールで、-200pipsに置きます。指値を+300pipsに置きます。

トレンドが、長期化しそうな場合には、指値を+600pipsにしたり、押し目で追加をしても良いです。

◎5000通貨の場合

1つ目の取引逆指値をトレールで、-500pipsに置きます。指値を+300pipsに置きます。

2つ目の取引IFO(イフダンOCO)で、今の注文から、-250pipsに入れ、逆指値を-250pips、指値を+300pipsに置きます。

IFOの注文が有効になった場合には、1つ目のトレンドの指値を2つ目に合わせて、2つの取引の合計でプラス決済にすると、さらに安全になります。

2015年6月現在は、ややレンジに入りそうですが、売りです。(1.08を目安に)不安な方は、様子見になると思います。

※決済イメージ

No.25:スイス円は買いポジション「長期保有」でOK!

過去の例からスイス円は上昇しやすい傾向にある

リーマンショック当時のスイスを取り巻く環境は、非常に優秀な対応でした。まず、世界にさきがけて金融緩和を実施しました。

そのためにスイス経済は、世界のどの国よりも早く経済の立ち直りをみせたのです。

当時、ユーロとドルはまことしやかにつぶれるのではないか?という噂が市場を駆け巡っていました。

ユーロはPIIGS問題を抱え、ドルはファニーメイやGSのように巨額の財政出資を伴う債務問題で揺れていました。当時、日本はリーマンショックの被害をほとんど受けてはいなかったのですが多少、リスク回避通貨として活躍したのですがスイスフランほどではありませんでした。

主に、スイスフランは、ユーロのリスク回避通貨になっており、ユーロからのリスク回避通貨が流入し、せっかくリーマンショック後に経済をいち早く建てなおしたにもかかわらず、通貨高によって経済がまた不振に陥る瀬戸際でした。

ドルは前述のように、債務の問題や米国の根幹を揺るがす財政危機に陥っていました。そこで一番、健全な自由主義経済で、たちなおりの早かったスイスに主にユーロの資金が流れたのです。

これが、ユーロスイスへの介入へのきっかけになったのです。今回、この介入を停止をしたのはドルの信任が戻ったことが大きな理由です。

現在では、ドルが強いと一般的には言われていますが、介入を始めたころはドルは売られぱなしでした。

今回、スイス円を推奨する理由は、テクニカル的な理由のみです。しかしこの形は様々な暴騰相場を株式や商品でみてきたのですが、この形になると間違いなく上昇していくのが過去の例になります。

ファンダメンタルズ的には、何も材料はありません。しかし、材料というものはテクニカルのサインが出てからこれが、買い材料、売り材料というのが後になって分かるものなので心配はないと思います。

あくまでもFX投資は自己責任になりますので、やってみたら長期保有の方は面白いと思います。

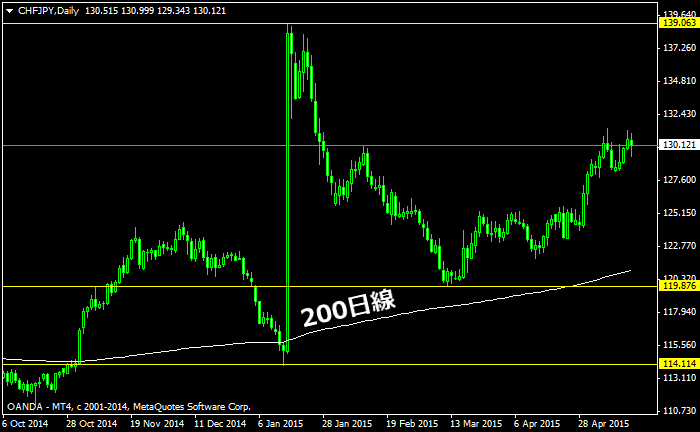

エントリーは200日線に注目!

今回のエントリーの仕方は簡単です。日足の200日移動平均線。これを下回ったときに買う。

上回った時に買ってもあまり妙味はないと思います。すぐには上昇は経験上しないと思います。

また、今は、目先スイス円を2週間程度のスパンでみると売りになると思います。ですから、タイミングを見て買うのが大事になると思います。

※エントリーイメージ

損切りは200日から500pips下

200日移動平均線から500pips以上、かい離をしたときが「3営業日以上続いたら損切り」です。

落ち着いてからもう一度、トライです。この200日移動平均線の上にローソクが常にある形の盲点は、いきなり理由もよくわからず下がることです。ただ、それは買いすぎた反動からの下げですので、一度や二度損切りをしてもかまわないと思います。

利益確定方法は、かならずどこかで、暴騰すると思いますのでその吹きあげてから3日程度たってから利食いする予定です。

No.26:両建てFX手法を上手く使ってトータルで利益を得る

レンジ相場を見つけれるか?がポイント

両建てFX手法を行うチャート環境そのものに対しての、制限や決まりは存在しないと思われます。

エントリーに関しましては、両建てFX手法の中心部に位置することと言えます。つまり、両建てFX手法に於けるポイントはエントリー方法にあると言っても、過言ではありません。

「買いのエントリーと売りのエントリーを同時に行う」FX手法、それが両建て手法と言うことが出来ます。

FXの市場は常に変動していますし、全く動かない状態が続くことはレンジ相場であったとしても珍しいと言えますから、一円単位でのエントリーの実施に両立て手法の命運がかかっていると言っても、過言ではないわけです。

両建てFX手法に於いてレンジ相場を活用することは一つの手として挙げられています。

ですから、レンジ相場にもつれこんでいる通貨を選択して両建て手法を実施することが、ポイントと言えます。

自分の見やすいチャートで「レンジ相場である通貨」を選択し、プラスマイナス1円単位でのエントリーを行うこと、それが重要です。

両建てで難しいのは損切りと利確

両建てFX手法に於いては、損切りや利確の方法が少しネックになります。

買いや売りでのエントリーを実施したポイントに、+-ゼロのリミットを設定した上で一円の地点にロスカットを入れることで、実施されることが殆どです。

ロスカットの注文設定にはOCOの決済を使用することが望ましいとされています。

両建てFX手法は売り買いが定まることのないレンジ下で効果的な手法です。繊細な決済設定や絶妙なタイミングでの決済が求められる、非常に高度な手法と言い換えることも可能ですからFX初心者の方は、多くの人が口を揃えて言うように、トレンド下での取引が望ましいかと思われます。

しかしながら、両建てFX手法で使用する損切りや利確方法を熟知して実行に移すことの出来る人間ならば他の場面で於いても、効果的な損切りや利確方法を実施することが可能かもしれません。

確かな損切りや利確を習得している人ほどFXトレードの場では有利である、そのように考えることも可能なわけですから、両建て手法で技術の向上を図ることは可能です。

No.27:IMF世界GDPの修正値を発表を境に相場が動いた

ドル円とユーロの相場予測

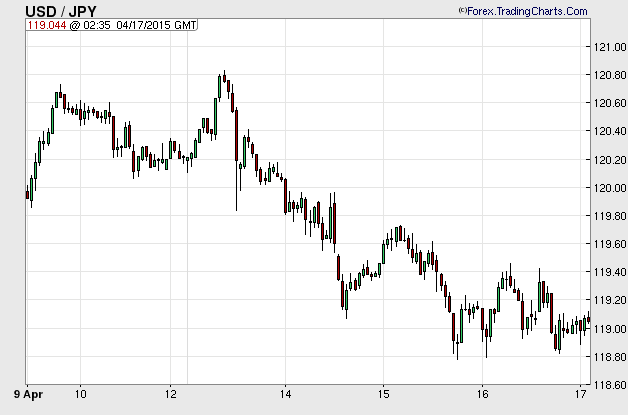

■ドル円の今後

まず、ドル円に関して書いていきますと。アメリカの成長が極めて先進国の中では一番高いのはみなさんの一般的認識だと思います。

しかし、今回の発表ではアメリカの2015年の成長予測が、3.6パーセントから3.1パーセントに0.5パーセント下方修正をされました。つまり、ドル高が進んでいるのは長い目では確かなことだと思いますが、アメリカの今年の成長は思ったほど伸びないというのが今のマーケット環境になります。

そして、日本は今年の成長は、1月には0.6パーセントと低成長の予測でしたが、今回の発表では1.0パーセントとなりました。

つまり0.4パーセントの上方修正になります。こういった背景でドルと円を等号、不等号で表すと。

ドル<円になります。つまり、今後はドルが弱くなり、円は強くなるということです。

ここで、その転機はドル円のチャートをみると、4/14を境に大きな陰線を出して円高方向にドル円相場は向かっています。つまり、このドル円相場は円高方向にいくということになります。

■ユーロの今後

また、ユーロ圏に関しては、ECBの金融緩和が開始されてちょうど1カ月程度が経過をしました。

その前日までユーロは大きく売られましたが、この日を境に大きく買われています。ユーロ圏の成長率は、1.5パーセントになりました。これは前回1月発表時よりも、0.3パーセントの上方修正です。

つまり、前回は1.2パーセントだったということになります。ユーロドル相場においては、4月14日を境にユーロが大きく値を上げてきています。それでは、ユーロ円を考えていきましょう。

GDP総額で考えていくと、ユーロ圏は世界一のGDP総額になります。ですから、日本はその2割程度のGDPしか持っていません。

ですから、1ユーロが100円台のGDPになるのは想像に難くはないと思います。この計算方法はかなりむずかしいのでここでは割愛します。

日本が、0.4パーセントの上方修正、ユーロ圏が0.3パーセントの上方修正です。

日本0.4>ユーロ0.3と、等号、不等号で表すとほとんど変化が無い状態になります。

この状態からすればユーロ円はほとんど動かないという理屈が成り立つというのは理解できるでしょうか。実際、126円の安値から128円と4月14日からは2円も動いていますが、実際はドルと対比して円高、ユーロ高になりますので動かないというのが理屈上の論理になります。

これは、実際の通貨の世界は、ドルを中心に動いていますので、ユーロ高、円高では動きません。今後の見通しもユーロ円に関しては今後どちらの通貨もドルに対して強く動く可能性が高いので、ユーロ円は動かないと思われます。

簡単にいえば、今度のIMFの発表は7月にありますが。7月の修正値次第ですが、ドル円は円高、ユーロドルはユーロドルはユーロ高の方向に動くでしょう。ユーロ円は特筆すべき修正値がないのであまり値動きがないということになると思います。

安値を切ったら損切りが基本

ドル円は直近の安値を切ったら、損切り。ユーロドルも直近の安値を切ったら、損切りになります。

ただし、この安値を切った場合はなんらかのアクシデントが起こった可能性が高いので、3営業日以上経過をしてから再び、ユーロ高、円高方向に玉を仕込みます。

No.28:デイトレ~長期保有まで「全ての時間足」に対応できるFX手法

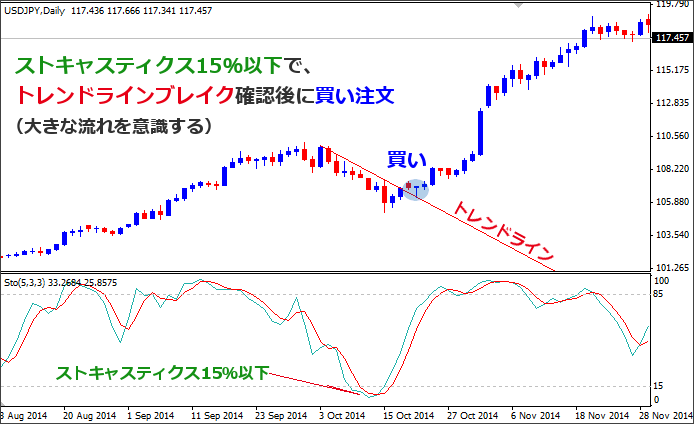

ストキャスティクスとトレンドライン

主にFX取引する通貨ペアはユーロ円ですが、どの通貨ペアでも対応できます。

エントリーに使用するテクニカル分析には「ストキャスティック」を使っています。 数値が15を下回ったら買い注文、数値が85を上回ったら売り注文を意識します。

しかし、上記の数値だけでシンプルにFX取引するだけでは、トータルで利益にするのは難しいです。

ですから、更なる判断フィルターを使います。それが「トレンドライン」です。

トレンドラインは簡単に引けて、なおかつ効果があるラインです。抜ければ相場が動きますし、抜けなければトレンドが継続するとの考えです。

この手法では、例えば買いだったら・・まずストキャスティクスの安値圏である15越えを確認してから、上昇のトレンドラインブレイクを確認します。この両方の条件に一致したら、成り行きで売り注文を入れる仕組みです。

大きなトレンドを見る事が大事です。まさに「木を見て森を見ず」の世界で、しっかりと森を確認してから1本1本の木を見ます。大局についていくのが基本ですので、例えば上昇トレンド中の、下落トレンドラインブレイクを狙うのが最も確率の高い方法です。

※取引イメージ

利益と損切りの比率は1:1

損切りや利確については、エントリーをした時間足によってマチマチです。日足だったら「500pips」くらいが、決済のターゲットポイントになります。

1時間足だったら「100pips」くらいが目安ですね。基本、損切りと利益の関係性は1:1です。

勝率60パーセントを目指せばプラスになりますよね。ただし、ストップについては固定しますが、利確については伸ばせるようなら臨機応変に対応します。

これが・・難しいのですが、例えば黒田バズーカーなど、ファンダの方向が一致した時などが、それにあたります。

No.29:6年間の検証期間で優位性を発揮したシンプルFX手法

20日、120日、200日を表示

単純移動平均線(終値)を3本表示します。

「20日移動平均」1「20日移動平均線」「200日移動平均線」です。

・買いシグナル

20日移動平均 > 120日移動平均線 > 200日移動平均線の並びになったら翌日の始値で成り行き買いエントリーします。

・売りシグナル

20日移動平均 < 120日移動平均線 < 200日移動平均線の並びになったら翌日の始値で成り行き売りエントリーします。

損切りと利益確定の設定

・損切り

損切りは「買い」または「売り」のエントリー条件が消滅した場合、翌日始値で成り行き決済します。

たとえば、20日移動平均>120日移動平均線 > 200日移動平均線の条件が成立して買いエントリーしたところ。

20日移動平均が120日移動平均を割り込んだら条件が不成立となるので損切り(場合によっては利益になっていることもあります)します。

・利益確定

エントリーするときに5単位を基本とします。1000通貨単位で取引できるところであれば5000通貨単位を最小単位でエントリーします。

エントリー直後に1通貨単位毎に指値を、以下値幅の利益になるように設定します。

1円(100pips)、2円(200pips)、3円(300pips)、4円(400pips)、5円(500pips)

具体的には150円で5000買い約定した場合は、1000通貨毎に151円、152円、153円、154円、155円の指値を出しておきます。

損切り条件が成立するまでに、指値が約定すればそれぞれの利益になりますが、指値が約定する前に損切りになった場合は、すべて損切りで手仕舞ってください。

No.30:安いからこそのカナダドル円デイトレを試してみた

ドル円とダウ平均の値動きを確認する

カナダドルは米ドル円と似たような性質を持っています。ほぼドル円と同じような値動きをすると考えても差し支えありません。

ですから、ドル円やアメリカのダウ平均などの情報を確認した上で方向を決定します。気が付いたのは、カナダドル円はドル円やダウ平均よりもほんの少し、遅い動きをするのです。

つまり、ドル円やダウ平均が急激な動きになった場合、カナダドル円もやがて同じ方向に推移していきます。この特徴を狙って売買をするのです。

基本的に損切りは行わない

安い事を前提にして取引をしていますので、基本的に損切りはしません。ナンピンで耐えられるようなら損切りをする必要性はありませんし、行った所であまりメリットも無いと思うので、余程マイナスが酷くなる以外は損切りで終わらせません。

利益確定はNY市場終了時点で大きな利益が出ていれば確定します。あまり利益が出ていない場合は続行することもありますが、NY市場が終われば変動は収まってしまうので、結果的にNY市場が終われば確定することが多いです。