日銀が1月29日にまさかの新規の付利に関する「マイナス金利」を発表して以来、そのメリット・デメリットがメディアでも取り上げられてきました。

実施から2ヶ月を経た今もっとも変化が出始めているのが「JGB/日本国債」の市場と金融機関の投資に関する新たな動きです。

3月1日には10年もの付利国債の入札が行われましたが、表面利率0.1%のこの債券の入札結果は入札最高利回りが-0.015%、入札平均利回りも-0.024%となり、国内では10年もの「国債」としてはじめて「マイナス金利」入札が示現することとなりました。

簡単にいえば100円で発行される10年債を101円25銭で買い入れたということになるわけです。

「マイナス金利」のまさかの導入でもっとも舞い上がっているのは金融機関にほかならず、これまで馬鹿の一つ覚えのように「国債」を買っては買い上げてもらって日銀の当座預金に積んでおけば最低限の金利を確保することができた金融機関の稚拙な投資方法が完全に機能しなくなってしまったことを暗に示唆する状況となっています。

すぐに新たな海外債券投資などを実行することのできない金融機関がこぞって「JGB」を「マイナス金利」で入札し、日銀が買い上げてくれるのを待っているという銀行としてのモラルハザードに触れるような動きをとりはじめていることが判ります。

本来国の債券の売買を扱う国債市場は、日銀の市中からの「国債」買い入れとそれに伴う妙な買い手の思惑に振らされて完全に正常な市場としての機能を失ってしまっていることがわかります。

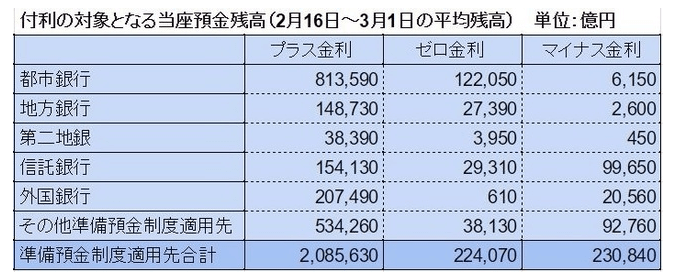

これは、「マイナス金利」導入前の1月の試算値23兆1940億円と比較しても1100億円ほど減少しただけで、ほぼ横ばいの状態が続きました。

当初の日銀の思惑なら「マイナス金利」の適用を回避して預金が減少し、これが流動性資金として市場に出ていくことがすぐに起こるはずでしたが、まさかの「マイナス金利」導入にどうしていいかわからない多くの銀行がそのまま当座預金を切り崩さずに様子をみたことが覗われます。

こうして見てきますと、まさかのマイナス金利導入に直面してどう対応していいかわからず金融機関はかなり混乱していることがはっきりと見て取ることができる状況です。

新たなリスク投資への動きも

一般的に国内の金融機関の預金に対する貸付の比率はほぼ8割弱といわれ、どの銀行も余剰資金を改めて的確に運用することが求められています。

しかしゆうちょや地銀などはほとんど「国債」を買うことしかまともな投資を行っておらず、余ったお金は日銀の当座預金に預け入れて付利をもらうことが最大の利益ソースとなってきたことから、いきなりその梯子をはずされた各行は新たな投資先を探すはめに陥っています。

良くも悪くも「国債」は健全な運用市場の機能を失ってしまったことがわかります。いよいよ新年度がスタートとなるわけですが、あわてた金融機関には投資をめぐって様々な動きが現れ始めています。

直近の報道ではかんぽと第一生命が提携し、海外インフラ事業など成長分野に100億以上の投資を行うことが発表されています。

表向きには提携となっていますが、投資運用に対する知見の低いかんぽが第一生命を頼ったというのが実際のところで、もっとも付利のお世話になってきているゆうちょ銀行も今後どのような投資戦略をとるのかが注目されるところです。

また、山口フィナンシャルグループや西日本シティ銀行など地方銀行7グループが、東海東京フィナンシャル・ホールディングスが設立した資産運用会社に共同出資すると発表しています。

日銀の「マイナス金利」で地銀の収益環境が一段と厳しさを増す中、各行の余剰資金を集約することで運用の規模や対象を拡大。地銀の収益力向上を図るのが狙いとみられています。

さらに北海道銀行と北陸銀行の持ち株会社、ほくほくフィナンシャルグループは東海東京フィナンシャル・ホールディングスと共同で証券会社を設立し、証券業へ参入するとも発表しています。

こちらも日銀の「マイナス金利」対策であることは間違いなく、もっとも影響を受けている地銀に大きな動きがでてきているというわけです。

このように金融機関の余剰資金の投資はリスク資産へと向かい始めており、しかも海外債券などへの投資にも一段と資金が振り向けられる状況となってきているのです。

金融機関の海外投資では為替にも大きな影響が示現

さて、問題はこうした金融機関の新たな投資行動に伴う為替への影響ということになります。

「GPIF」が海外債券への投資を行っているものの、為替のフルヘッジができていないということが最近問題になり始めていますが、実際問題最初からすべての投資額に対して為替のヘッジをかけてしまいますと、利益を圧迫することになりますし、「GPIF」のような巨額な資金運用の場合、事実上為替のフルヘッジというのには無理があるのが実情となります。

したがって相場が下落する局面でこうしたヘッジの為替売買というものが今後益々多く登場することが予想されます。

ただ、困るのはほとんどの運用担当者の経験が少ないことで、今後一定の下落水準を

超えて為替相場が下げるような局面では一気に為替のヘッジ売りが出てくる危険性が高まっているのです。

超えて為替相場が下げるような局面では一気に為替のヘッジ売りが出てくる危険性が高まっているのです。

たとえば長らくドル円の115円は黒田ラインなどと呼ばれてその水準が維持されてきましたが、こうしたラインを抜け始めると、いきなり運用に不慣れな金融機関がヘッジの円買いに動いてくることが容易に予想され、これまで以上に下落に拍車をかける存在になる可能性がでてきているのです。

このような突然のヘッジがそんなに影響するものなのかと思われるトレーダーの方も多いと思いますが、ある意味でのストップロス的な役割を果たすわけですから、個人投資家が似たようなレベルで損切りをするのと同じことが金融機関のヘッジ売りにも見られることになるのは、それほど不思議なことではなくなっているのです。

生保などの機関投資家も「国債」では運用できなくなっているのは明確で、今後外貨建ての債券購入比率をさらに高めざるを得なくなるのは間違いありません。

具体的な2016年度の投資計画は4月後半から現れることになりますが、新たなプレーヤーの出現に為替市場が大きく影響を受けることになるのはほぼ間違いない状況のようで、4月からのこのような動きにも注意が必要となります。

(この記事を書いた人:今市太郎)