8月21日(金)の米国株式市場は前日に引き続き大幅続落して取引を終えることとなりました。

中国経済の減速懸念が強まり世界的に株価を押し下げたのが一巡してダウのさらなる下げを呼んだ形となっています。

週間で見ても、ダウとS&Pはともに約5.8%値下がりし、S&Pは2011年9月以来の大きな下落を記録することとなりました。ナスダックは約6.8%の値下がりとさらに大きな下落を示現しています。

問題は果たしてこれが更なる大暴落に繋がる前兆なのかということ

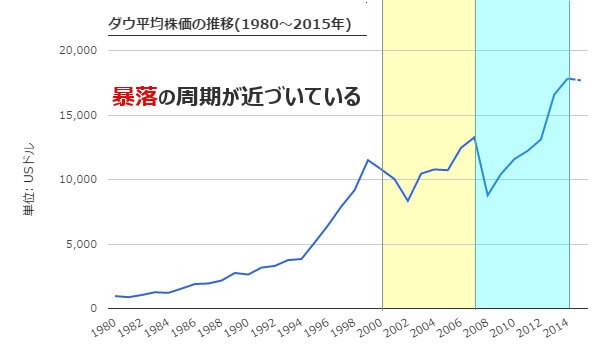

米国の株式相場は、ほぼ7年から長くても10年に一度は大暴落に見舞われるのが、アノマリー以上の現実となっています。

リーマンショックから考えて、そろそろ大幅暴落が来ても決しておかしな話ではないわけですが、昨年あたりから中国が危ない危ないといわれ始めている中で、今回の元々作られている感の強い経済指標の発表や元の切り下げ、上海株式市場の不可思議なPKOをもってして大暴落に繋がるのかどうかが大きなポイントになりそうです。

週間でダウが1000ドル程度下落するのは大きなものであることは間違いありませんが、大暴落を想定すれば1万6000ドルを下回るレベルまで落ちることも十分に考えられる状況です。

大暴落を想定するならば、まだまだ下げは甘く「これから」と言えます。

今回の値動きが、大暴落に繋がるものとなるのかどうかは、まだわからない状況ですが、リーマンショックの時も収まった思った後に大きな下げを記録していることは確かで、プロのトレーダーもほとんど次の下げで大きな損失を被っています。「下げ3波」という諺はまんざら嘘ではない状況です。

PBOCとFRBは切り下げの3週間以上前にその内容を合意していたとの噂も

8月11日にいきなり切り下げとなったように見える中国人民銀行(PBOC)の人民元切り下げですが、一説にはその3週間前にはFRBとPBOCが9月の利上げを前提に一定ボリューム切り下げることを協議で合意していたとされる説も登場しております。

もしこれが事実だとすれば、中国の件である程度株価下落を織り込んでも、9月のタイミングにアリバイ的な利上げをFRBが予定している可能性も高まっています。

とにかく後ずれさせてもプラスに働く要因はほとん出てくる可能性はありませんので、9月実施という選択肢はここへ来てもまだ残されることになります。FRBにとっては中国の現状の動きは不測の事態ではない可能性があるからです。

今回の株価大幅下落をFRBがどう認識するかによっても、利上げタイミングは変わってくることになりそうです。

日経平均は19,360円近辺の推移がポイントに

日銀が3日に一回せっせと購入しているETFのコストは「19360円近辺」と推計されています。

つまり、これを割り込めば帳簿上に明確な含み損が出るわけですから日銀自らとPKO軍団が総力をあげてこの水準を週明けの東京市場で守るのかどうかが注目されます。

これであっさり1万9000円を割れてきてしまいますと、テクニカル的には一旦2万円超でピークをつけて、当分下値を試していく方向にトレンドが変わる可能性も出てきているといえます。

ただし、この秋には日本郵政の上場も控えていますし、現内閣は安保法案の国会通過時期に株価も大幅に下落する状況を作り出したくないはずですから、総力戦で官製相場を守り抜くことも予想されます。

果たして「日銀がそうした政治的な思惑に一枚加担して追加緩和で支援するようになるのか」どうかはこのプロセスの中で一番の見物ともいえそうです。

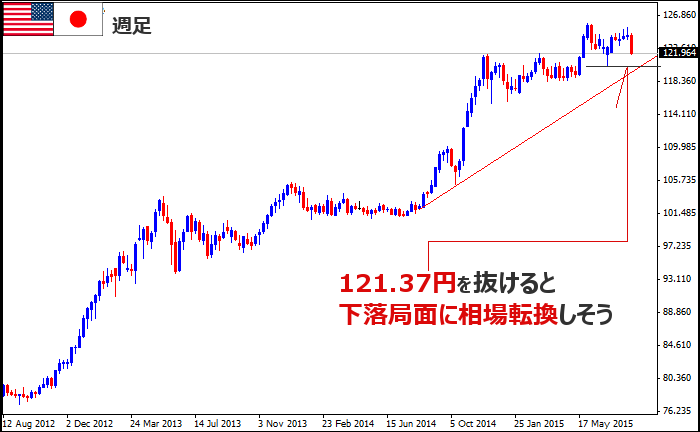

ドル円は121.37円を下抜けると長い下落局面にトレンド変化も

一方為替を見ていきますと、既に22日の午前2時すぎには121.812円まで下落していますので、週明け、7月の下落でもつかなかった「121.37円」を下抜けるかどうかが大きな注目点となります。

下値では買いの需要が根強いのがドル円の現状ですが、果たしてその程度の下押しで済むものなのか、レベル感で買っても下抜ける可能性には留意すべきタイミングといえます。

また、資源国通貨を中心にユーロを除くクロス円が軒並み下落していますので、ドル安のみならず円高が進行することがドル円をさらに押し下げる可能性にも注意が必要となりそうです。

コモディティ価格の大幅下落も円高のサポート要因となりつつあり、冷静にみるとドル高よりも円高のファクターのほうが多く動きそうなのが9月相場です。

リスクの高い相場状況でも比較的下値を読みやすいのがドル円

日銀の金融政策は表向きは名目物価2%の達成が大義名分となっていますが、実際にはそれ以上に国債金利を上げないことを最大の目標としていることは明らかです。

財務省によると、「仮に2016年度以降に長期金利が想定よりも2%上昇した場合」、国債費は同年度に、2兆円、17年度に4.8兆円、18年度に8兆円も増加する見込みだそうで、消費増税3%分が吹き飛ぶだけでなく、2017年の増税分も利払いに当てるだけになってしまうのは一目瞭然の状況です。

したがって簡単にはやめられないのが「QE」であり「QE」が続くかぎり円高のレベルにも一定の歯止めが期待できる状況といえます。

ただし、ここから先1ドル130円方向に再度円安が進む場合は、日本売りの悪い円安ですから今度は制御不能に陥ることも考えられ、一概には喜べないものとなる可能性もあるのです。

いずれにしても、この8月最終週から9月にかけて流れが変わるのかどうかが、最大のチェックポイントとなってきそうです。売買戦略もそれにともなって変更を余儀なくされる可能性は十分にあるのが足元の状況です。

(この記事を書いた人:今市太郎)