20世紀後半の主要国の為替政策を見ますと、米国がその中心にあって様々な政策を打ち出したことにより、先進主要国をはじめ世界各国が多大な影響を被ってきたことがわかります。

足元では米国のトランプ大統領が新たな保守主義的な政策を打ち出し始め、この政権が長期化することでさらに為替市場にも大きな影響を与えていくことが危惧されはじめています。

今回は20世紀後半の金融世界史を大きく塗り替えることとなった「ニクソンショック」以降の米国の動きと先進主要国が受けた影響について、あらためて解説していきたいと思います。

ニクソンショックとは?

ニクソンショックとは1971年に当時の米国大統領であった「リチャード・ニクソン」が行った金・ドルの交換停止と10%の輸入課徴金を含む8項目にわたる「インフレ抑制と景気刺激」を目的とした突然の経済制裁の発表のことをいいます。

当時はこうした経済政策が打ち出されるとは先進主要国もまったく予想していなかっただけに、世界中に大きな衝撃が走ることとなりました。

戦後の国際通貨制度を長く続けてきた、いわゆる「ブレトン・ウッズ体制」と呼ばれる第二次世界大戦後の通貨安定のために国連で成立した「金ドル本位制」を完全に崩壊させる政策となってしまったのです。

この政策発表までドルは金と交換が保証された通貨であったため、世界的に絶大な信用を得る「基軸通貨」として機能していました。

しかし、1960年代ベトナム戦争に参戦したことや対外的に軍事力を大幅に増強したことが祟り、大幅な財政赤字を抱えることとなったことから、大量の米ドルが国外に流出することになったのです。

その結果、金の準備量を大幅に超過する多額の米ドル紙幣発行をせざるを得ない状況に陥ってしまい、突然のドル金交換停止を宣言するという流れになったわけです。当然のことですが、それまでの米ドルの世界的信用は大幅に失墜し、大量にドル売りが進んでことからドル相場は大暴落となりました。

この政策変更を機に米国は自国の利益に結び付くように、その後何度も金融・為替政策を大きく変更するようになり、日本円も米国の政策にきわめて重大な影響を受ける歴史が作られていくことになるのです。

米国の「立ち位置」は現在も変わっていない

こうした政策変更の背景としては、米国がベトナム戦争を始めとして軍備に莫大な費用を必要としたことが大きな要因といえます。それと、第二次世界大戦後、西ドイツをはじめとする欧州主要国、日本の経済復興が進み、米国製品の輸出が頭打ちとなったこと。

こうした国々からの対米輸出が増えたことで、米国の貿易収支が大幅に赤字転落してこともその大きな背景となっていることは間違いありません。

米国製品の輸出が進んだのも戦後の1960年代までで、それ以降米国は世界から逆に「物を買う国」へと変貌を遂げることになったというわけです。

こうしてみますと、発生の背景こそ異なるものの、足元でも似たようなことで相も変わらずもめるようになっており、世界経済における米国の立ち位置というものは、先進国の躍進と発展途上国の経済成長が図られることで、常に「時代が変わっても同じような問題に直面」してきていることが理解できます。

1973年には固定相場制から変動相場制へと移行

ニクソン大統領の政策変更を受けて、1971年12月には米国ワシントンの「スミソニアン博物館」において、先進10か国蔵相会談が実施され国際通貨に対するあらたな体制が合意されることとなりました。

これがいわゆる「スミソニアン体制」と呼ばれる合意で、主な内容としては米ドルの切り下げ、変動相場制を上下2.25%にまで暫定的に拡大することとなり、ドル円は「1ドル308円」となりました。

しかしこれは米国の体制変更にあわせて無理やり作り出したものであったことから、長くは続かずその後1年余りの期間で相次ぐ通貨危機が示現したことなどから1973年2月、日本は『変動相場制』へと移行します。

3月には当時のヨーロッパ共同体も「変動相場制」へと移行したことから、ドルの固定相場は市場からすっかり姿を消すこととなったのです。

オイルショックがさらに世界経済への打撃を加速

1973年はオイルショックが発生したことから、さらに世界経済は大きな打撃を受ける事になりました。

この年の秋、第4次中東戦争の勃発に伴うアラブ産油国(当時はOAPEC)の石油戦略から石油価格が暴騰することなり、それまで安価でアラブ原油に依存していた西側諸国は燃料不足や原材料不足に陥りました。

その結果、生産は著しく低下することになり、物価上昇が増したことから、これが為替相場にも大きな影響を与えることになるのです。2000年台に入ってからはエネルギーを取り巻く国際的なバランスに大きな変化が現れることとなりました。

足元では米国内に『シェールガス』が精製できるようになっていることから、中東の石油産出国は米国にとって、以前のような戦略的エリアとはならなくなっており、中東に関する米国の関与度も著しく低下しています。

しかしながら1973年当時は石油エネルギーに関しては殆どの主要国が中東に完全依存していただけに、世界を揺るがす事態となったことは間違いありません。

この時を境にして為替は様々な条件の影響を受けながら変動を続けることになったともいえるのです。

レーガン政権の政策の大失敗

米国の経済政策の失敗はその後1980年代になっても継続します。1981年レーガン政権が誕生してからは小さな政府を目指し、それまで続いていたスタグフレーションを克服し、米国経済の活力を回復させることによって新しい成長の軌道の米国を乗せることが大きな目標となりました。

レーガン政権は急増する「財政赤字」と「貿易赤字」という「双子の赤字」の元で発足しましたが、その後も延々とその赤字額が急増し、1981年度に579億ドルだった赤字は83年度には1954億ドルへと拡大することになります。

また1980年代に入ってから急激に進行してしまった貿易赤字は1984年には1200億ドルを記録し、その後も延々と増え続けて1985年には1300億ドルへと膨れ上がることになりました。

82年以降加速した民間資本の米国市場への流入は思わぬドル高を引き起こす結果となり、70年代から国際競争力を低下させてきた米国の輸出産業に決定的なダメージを与えることとなります。

結局このことが好景気による輸入拡大とドル高による輸出不振で米国の貿易赤字拡大に寄与することとなってしまうのです。米国企業は労働生産性が著しく停滞することとなり、民生用製品市場における費用節減を目的とした、技術革新的な投資の遅れが国際競争力を大きく低下させることなってしまいます。

レーガン政権は一貫して強いアメリカを指向し、積極的に世界の警察的役割を果たすようになり、軍備費も大きなものになっていきましたが、結果的にはそのツケを払うことができなくなり、次第に追い詰められて新たな金融手段を先進国に向けて発動することを余儀なくされることになっていくのです。

1985年のプラザ合意による影響

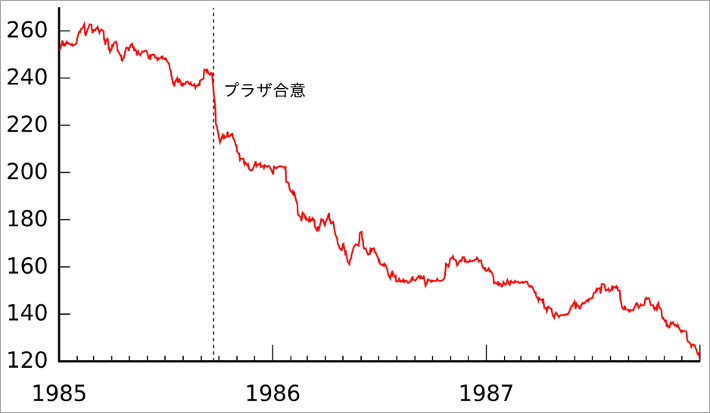

1985年9月22日、いきすぎたドル高を自国の力だけではどうにも元に戻すことができなくなった米国は、先進主要国5か国を米国に集め「ドル高是正」に打って出ることになります。

それが米国ニューヨークのプラザホテルで開催された蔵相・中央銀行総裁会議で、ここで先進五か国が外為市場に協調介入することが合意されることになったのです。

これがいわゆる「プラザ合意」と呼ばれるもので、この合意に基づき主要各国は「ドル売り介入」を行うこととなりました。

これにより合意前対円では1ドル240円だった相場は年末には200円台へと円高に下落し1987年末には1ドル120円まで円高が進行することになります。

その後日本経済は延々と円高に悩まされることとなり、米国にとっては都合のいい合意でも日本経済は一時的に深刻な円高不況に陥ることになります。

国内ではこれをきっかけとして、日銀が低金利政策を中心とした金融緩和政策を積極的に打ち出したことから、投機が加速することとなり、その後国内には大きな経済のバブルが示現するきっかけを作り出すこととなるのです。

しかしこうした「金余り」からくるバブル相場が長続きすることはなく、1990年台初頭にはすでに崩壊、その後長期間に渡って日本は景気の低迷とデフレ経済に悩まされることになるのです。

結果的にみますとこ85年のプラザ合意に日本が参加したことにより、その後20年以上も日本への影響は計り知れないものになってしまったことが改めて理解されるとことです。

なぜ日本はプラザ合意に参加してしまったのか?

元々戦後の日本経済は米国に寄り添うことで成長を果たしてきたと言っても過言ではなく、米国経済が危機的状況に陥っている最中に、米国の姿勢に協調する以外とるべき道がなかったことも事実といえます。

本来為替レートを無理やり円高へと誘導することは、輸出産業の競争力を著しく弱めることにつながります。

また、経済成長を抑制し兼ねないリスクに直面していたわけですが、米国との貿易摩擦を解消するためには米国の言いなりにならざるを得ないという深刻な状況をかかえていたことから、プラザ合意への参加は必須の事態となってしまったのです。

こうしてみてきますと、ドル円の為替レートというものは1970年代以降常に米国の都合第一で大きく変化してきたことを温めて認識することができます。

ドル円はテクニカル的に見れば、上昇余地があるといった分析もよくなされますが、あくまで「米国の意向」いう都合のいい理由で、そのレートには上限が設けられることが多く、冷静に見ますと極めて自由度の低い通貨ペアとなってしまっております。

ドル円は、常に「政治的な理由からそのレートが成立している状況にある」ことを理解しなくてはなりません。

日米の当時における政治的関係から不参加という選択肢の存在しなかったプラザ合意ですが、結果的にはその後の日本を大きく狂わす最大のきっかけとなってしまったのもこの合意であります。

日本は長年に渡って株価の低迷にも悩まされることとなり、この合意のツケを延々と払わされることなったことも忘れてはならない事実といえます。

トランプによる米国主導の新たな枠組み創出

こうした「ニクソンショック」や「プラザ合意」といった過去の事象が、今非常に関心を浴びるようになっているのは、ほかならぬトランプ政権が誕生したことによるところが大きな理由となっています。

これまで米国主導で進んできたといっても過言ではないグローバリズムはトランプ政権の出現で猛烈な巻き戻しが行われ、アメリカファーストの保護主義的な政策へと大きな転換がはかられている状況にあります。

米国は中国をはじめとして、これまでの同盟国すら対象として貿易赤字による不公平感の解消を強く求めていますし、多くの国が自国通貨を通貨安に持ち込んでいることも指摘しており、ニクソンショックやプラザ合意の再来を彷彿とさせるような修正を中国、EU、日本に求めようとしているのです。

「歴史は繰り返す」といいますが、特に為替に関してはきわめて政治的にそのレートが決まっていくことが多いだけに、過去のこうした事案の発生の背景や中身が改めて注目されることになっているのです。

トランプの政策はレーガン政権時のレーガノミクスに似ているといった指摘もあります。しかし、レーガン政権の「双子の赤字」は日本円にしてせいぜい100兆円の規模であり、足元のトランプ政権が抱える赤字幅、日本円にして2200兆円は実は桁違いのレベルに達している点では大きく異なるものになっているといえます。

米国にとってはこの赤字を粛々と返済していくつもりなど全くないはずですから、あくまでドル安を演出することによって借金を減らしていこうとすることは間違いないものと思われます。

トランプ政権が8年の長期政権となった場合には、必ずどこかで「第二のプラザ合意」のような内容を日欧に求めてくることが予想されています。

現在中国をはじめとする各国に対し高率の関税の実施をちらつかせて行っている「貿易不均衡是正」の交渉もある程度の進展はあるのでしょうが、貿易赤字の解消がすべてこうした交渉だけで解決する可能性は低く、最終的にはまた為替レートによる政治的調整が顕在化してくるものと思われます。

すでにトランプ大統領は政権発足直後に経済学者などを集めて、第二次プラザ合意の可能性とその枠組みについて研究を開始させているようで、次なる為替合意もそう遠くない将来に実現することを想定しておく必要がありそうです。