最近、FXを利用する人たちの間で海外FXが注目を集めています。様々な投資情報に載っていて興味を持っている人も多いと思います。しかし、以下のような疑問を持っている人もまた多いのが実情です。

・海外FXに興味はあるが、出金拒否などの悪い噂も耳にしたことがあるので安全面で不安があり口座開設をしていない。

・英語ができないので海外という言葉を聞くだけで尻込みをしてしまう。万が一、FX業者とトラブルがあったら対応できないので海外FXは英語が出来ない人には向いていない。

・ハイレバレッジ取引に興味があるが、そもそも海外FXが違法と思っている。又、日本と違って収益金に対する税金面がよくわからない。

・海外FXと国内業者の違いがそもそもわからない。国内FX業者は一体何がダメなのか分からない。

このように、興味はあるけど、海外FX業者の口座申込に踏ん切りがつかず、結果として未だに行動が出来ない人が非常に多いです。偏った情報と過剰な心配で海外FXを利用しないのは損といえます。

少なくとも、国内FX業者では“絶対に”得られない海外業者のメリットは知っておくべきです。今回は海外FXについてのこういった疑問に対して考えたいと思います。

海外FXが注目されている理由

それでは何故海外FXがここまで注目されているのでしょうか。その理由を以下に述べたいと思います。

理由1. 高レバレッジ400-2000倍の取引が可能

先ずは国内では考えられない高レバレッジの取引が可能なことです。日本国内のFX業者では最大レバレッジは25倍と金融庁で定められています。

その為、国内FXを利用する限り25倍以上のレバレッジを掛けたトレードが出来ません。一方で、海外FXには最大レバレッジの規制はありません。高レバレッジの取引は、資金効率を良くしてくれます。

例を挙げて考えて見ましょう。国内FXでは、軍資金10万円の場合には最大のレバレッジをとってもドル円のポジションは2万通貨が限界です。

しかしながら、海外FXの場合にはレバレッジ500倍としても40万通貨ほどのポジションを持つことができます。 少ない資金でも大きな取引ポジションを持つことができることは、海外FXの最大のメリットと言えます。

理由2. 追証なしのゼロカットシステムを採用している

ハイレバレッジのトレードにおいて最も怖いのが、思惑と反対方向に動いた時に莫大な損失が出て、追証が発生します。追証が発生すると何がまずいかと言えば、口座残高がマイナスになってしまうことです。

そして、おそろしいことに追証請求は、法律的にカードローンの借金と同じ扱いになります。万が一、スイスフランショック級の相場変動が日本国内で起きた場合には、一瞬で人生が滅ぶ可能性があります。

一家離散という結果も招きかねません。しかしながら、驚くべきことに、海外FXでは投資金以上の借金を背負う追証というシステムはありません。

海外FXブローカーは追証請求を求めないゼロカットと呼ばれるシステムを導入しています。これは、自身の口座残高がマイナス1000万円になろうと、マイナス1億円になろうと、ゼロに戻してくれるシステムです。投資金以上の損失がない、このシステムは、トレード時に精神的に大きな助けになります。

理由3. 100%入金ボーナスなど、超豪華なボーナスがある

国内FXでのボーナスは新規口座開設+取引実施で2万円程度です (口座開設のみだと2000円程度)。しかし、海外FXでは入金ボーナスというすばらしいシステムもあります。

これは、入金額に応じて証拠金が増えるボーナスです。初回入金ボーナスでは、100%入金の太っ腹ボーナスを提供してくれるブローカーもあります。

ちなみに、100%入金ボーナスの場合には10万円入金すると20万円で、1000万円入金すると2000万円での証拠金でトレードすることができます。高レバレッジの取引の場合、証拠金が多いことはトレードの幅を広くすることが出来るのでとてもありがたい制度です。

理由4. 最先端ツールMT4が標準搭載されている

ほぼ全ての海外FX業者ではMT4という世界で一番利用されている最先端のプラットフォームを利用することができます。

最初は若干使いにくいとの口コミもありますが、一度使い方を覚えれば、他のトレードツールが使えなくなるくらいの優れものです。あらゆるテクニカルチャートが見られることは当然として、EAという自動売買もできます。もちろんワンクリック決済も可能です。

理由5. NDD方式を採用

国内FXと海外FXでは根本的に注文の決済方法が異なります。国内FX業者の多くはDD(ディーリングデスク)方式、海外FX業者はNDD(ノーディーリング)方式と呼ばれる取引システムを使用しています。

DD(ディーリングデスク)とはFX業者のディーラーを指します。その為、DD方式は間にディーラーを介しますが、NDD方式はディーラーを介しません。

DD方式の場合は、顧客の注文を全て実際に注文するわけではありません。不本意ながら、「この注文は通す」「この注文は通さない」と、中ディーラーが何らかの意図を持って判断します。その為、実際に自分の注文が通っているのかどうかは、ブラックボックスで分かりません。

それに比較して、NDD方式は取引にディーラーは間に入ることなく、そのまま自動的にインターバンクに注文が流れます。FX会社の思惑が一切入らないため、非常にクリーンな決済方式とも言えます。

海外FXとは?海外FXの定義

海外FXとは「海外に本社がある会社=FX業者(FXブローカー)」を利用して外国為替証拠金取引(FXトレード)を行うことを「海外FX」と言います。

しかし、海外という点で「安全性」に危惧している人が多いのも実情です。最も気になる「安全性」について以下考えていきましょう。

まず何故、「海外FX業者が日本の顧客獲得に力を入れているのか」を知ることがそのヒントになります。それは個人トレーダーを対象とした相対取引のFXビジネスは「全体の6割近くが日本の個人トレーダー」によって占められているからです。

以外にも、日本はFX先進国であるため、海外FX業者も日本人対応に費用をかけたとしても「顧客獲得」したいと考えています。実際過去には、所属国の金融当局に登録されているかのような番号をHPに記載し、虚偽で営業を行っていた単なる「呑みの業者」も多くありました。

しかし最近では、海外FX口座を開設するトレーダーも増えた為、安全性や信頼性を見極める手立てが多くあります。また、そういった方法によって安全性が高いと考えられる業者もいくつか挙げられるようになっています。

現在国内から口座を開けるのは米国、イギリス、キプロス、マルタ、ロシア、セーシェル、ニュージーランドなどの業者などに限られています。

しかし、いまいち信頼度が高くないマルタやロシアの業者も実際にあります。できることなら、こういった業者は避けたほうが良いでしょう。そうすれば、「安全性」に関して過剰に心配する必要はありません。

代表的な海外FX業者4選

① XM

最大888倍のレバレッジとボーナスを組み合わせれば、最初から入金額の1000倍以上のポジションでエントリーできます。またXMは追証なしゼロカットも採用しています。絶対に入金額までしか負けないので、リスクをおさえながら大胆かつアクティブに取引できます。

② FBS

FBSの特徴はなんといても高額な口座開設ボーナス。未入金で1万円以上のボーナスをもらえます。低スプレッドな「アンリミテッド口座」というものも無料で試せます。

③ iFOREX

海外FXブローカーの中で唯一口座残高が0になるまでポジションを保持できる海外FXです。

iFOREXでは「ボーナスで資金を大きく増やしてエントリー→口座残高が0になるか、資金が倍になるか」のギャンブルトレードが可能です。

④ LAND-FX

LAND-FXでは2017年6月からの期間限定で「LPボーナス口座」を開設・入金すれば100%入金ボーナスがもらえます。LAND-FXは「海外FXのスプレッドは広い」という常識を覆した海外FXです。多くのサイトで紹介されていますがスプレッドランキングでは堂々の第1位です。

海外FXは日本の法律で違法になるか?

答えを言えば「違法性はありません。」何故なら、海外FXは海外の企業のサービスなので日本の法律の影響を受けません。日本の法律は、原則として、日本国内にのみ、その効力を及ぼします。

金融商品取引法は有価証券の発行・売買その他の取引について規定した日本の法律です。その為、これは日本国内の事業者(国内FX)にしか適用されず、海外FXはその影響範囲は及びません。

簡単な例を挙げると、海外でショッピングをした場合には、日本の消費税は適用されませんね。現地の法律での消費税が課税されるはずです。

基本的に、その国での事業活動は、その国の法律で規制されるものです。上記のような根拠があるため、日本人が自分の意思で海外FXを利用したとしても、法律的な違法性は全くありません。

繰り返しになりますが、海外FXは違法ではありません。しかし、日本居住者が海外FXで儲けたお金を日本の国税局に申告せずに税金を払わない行為は、脱税行為として違法になります。

海外FX業者を使う日本の投資家が増えているのは何故?

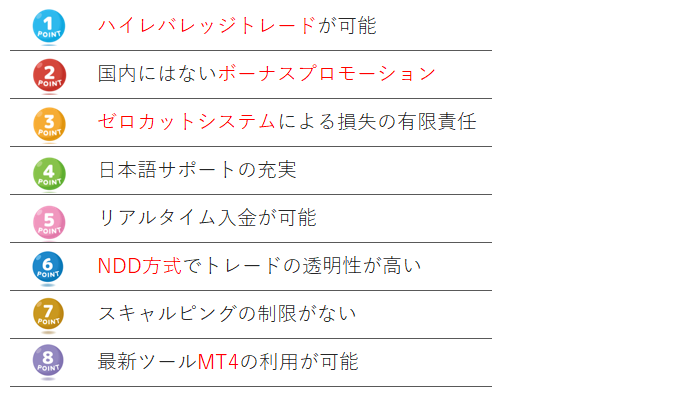

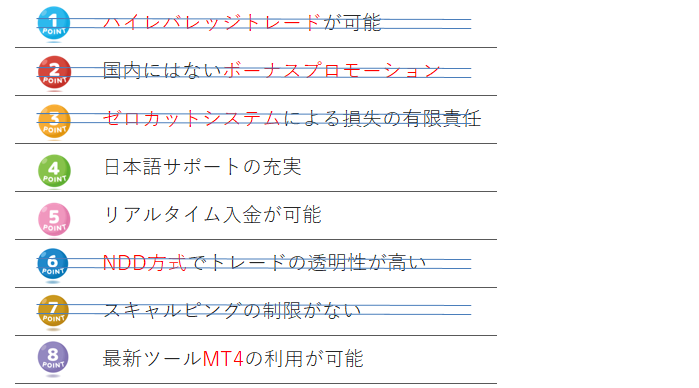

海外FXを利用する「日本の個人トレーダー」は確実に増えています。その背景には国内FXが提供するスペックが画一的で、業者による違いはスプレッド以外にはほとんどない事が原因になっています。繰り返しになりますが、海外FXの主なメリットは、

といった点です。国内でFXが普及し始めてから10年以上が経過し、個人トレーダーも早くから売買していた層はかなり成熟化しています。

そして知識・経験レベルも上がったため、海外FXでも信用できる会社を利用すれば、トレーダーへのメリットがかなり大きいという事に気づき始めたということです。

少し前は、海外FXはいかがわしく、何をやっても危ないといった認識でした。しかし、顧客がしっかりと内容を理解し評価できるようになってきた為、信用できる海外FXを始めとして利用が広がっています。

当初、200倍、300倍といった高レバレッジを国内FXで実施してきたトレーダー達にとって、国内FXの25倍までのレバレッジという制限にはうんざりし始めています。

もちろん、高レバレッジはリスクもありますが、裏を返せば一攫千金のチャンスがあるという点で海外FXを使い始めている訳です。

更に、利用者保護という言葉があっても、いつまでたっても「ゼロカットシステム」のようなセーフティーネットは国内に導入されていません。このことから海外FXの魅力が明確に目立つようになったのは自明と言えます。

もう一つ挙げられるのは国内FXと海外FXを併用している層もいる点です。海外FXがうまく使えるメリットが到来した時に、集中して海外FX業者を使用するといった、国内との並行利用するユーザーいます。

この方法は、レンジ相場などの方向性がよく分からない相場の時に、あえて海外業者は使わず、間違いなくトレンドを確信できた時には一気に資金を突っ込むといった、「相場の強弱を分けた使い方」も可能です。

この投資スタイルは、FXトレードに幅を持たせることが出来る点でメリットがあります。先行ユーザーの利用方法については十分研究して、真似ができるところは同じように真似をして、メリットを最大限に活かせると良いでしょう。

海外FX業者が日本の金融ライセンスを取らない理由

多くの海外FXは、「日本で金融ライセンスを取得」を敢えて取らずに、日本人のトレーダーを獲得しようとしています。法人設立だけならば、サーバーのオペレーションに十数名程度の人員と資本金として数千万があれば簡単にできます。設立を含め全く問題ありません。

では何故でラインセンスを取らないのでしょうか?

それは、「日本の金融ライセンスを取得すること=日本の法律に制限されるから」です。

もし日本の法律に制限されると、海外FXとしての最大のメリットであった「ハイレバレジ取引」はすべて25倍上限に制限されます。そのほかにも下記のメリットが失われてしまうのです。

海外FX業者の信託保全を確認

まず、信託保全とは、投資資金を信託銀行に託す事をいいます。FX会社が倒産しても、信託銀行を通じて預けていた資金が返却されるという仕組みをいいます。

国内FXでは義務化されています。一方、海外FXでは法律で信託保全が義務化されていません。しかし、中には信託保全が導入されている海外FXもあります。

海外FXはハイレバレッジにより少額資金で資金効率の高いトレードができるメリットがありますが、高額な証拠金でトレードを行うトレーダーの場合は、海外FXが信託保全を導入しているかどうか確認したほうが良いでしょう。

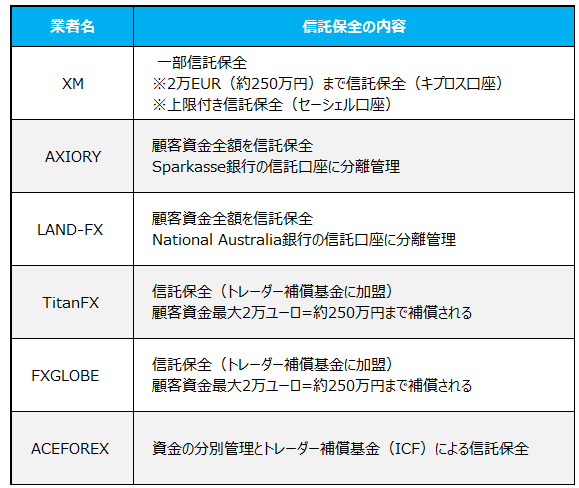

以下、代表的な海外FXの信託保全の状況を見てみましょう。

海外FXは法的に信託保全の義務化はないため、ほとんどの海外FX業者は分別管理を採用しています。しかし、法的義務はなくても一部の海外FX業者は信託保全を導入しています。

トレーダー補償基金(ICF)に加盟している海外FX業者(XM, AXIORY, FXGLOBE)の口座でトレードする場合はトレーダーの資金は最大2万ユーロ(約220万円)まで補償されます。

海外FXの最大のメリットはハイレバレッジ取引

「レバレッジ」とは自分の資金に対して何倍もの金額の取引ができる仕組みのことです。国内だと最大25倍までに制約されています。海外FXでは最大で1000倍程度までレバレッジを掛けることができます。それではハイレバレッジの魅力とは何でしょうか?

FXでは、一定の証拠金をFX業者に預け、それにレバレッジをかけて売買をすることができます。レバレッジが1倍でまったくかかっていない状態では100万円の証拠金があれば100万円分の投資しかできません。

しかしながら25倍のレバレッジをかけることができれば額面上2500万円の投資ができることになります。以前は、国内でも400倍や500倍といったレバレッジを利用することができましたが、2011年以降金融庁の規制により国内では最大25倍のレバレッジしか利用することができなくなりました。

この規制はあくまで国内だけであり、海外の業者では今でも500倍、888倍、1000倍といったハイレバレッジを利用できます。

たとえばXMの888倍のレバレッジを利用すると、ドル円の1000通貨を売買するために必要な費用は現状ではドル円105円レベルでは130円程度ですが、25倍のレバレッジであれば4500円低度の費用がかかります。

このことから、投資効率が大きく異なることがわかります。このレバレッジはレベルを下げて利用することも可能です。レバレッジが下がる分投資する資金は多く必要です。

XMでいいますと200倍のレバレッジの場合にはドル円1000通貨単位の売買をするためには1ドル105円とすると、600円程度の費用がかかります。

当然888倍の130円に比べれば金額は大きくなりますが、その分大きな動きがあっても証拠金にかかる損益が減ることになるためリスクを軽減することが可能になるのです。

したがって相場状況に応じて50倍程度から888倍まで利用できるのが、XMのような海外FX口座の大きな魅力です。

海外FXは複利で増やす!単利と複利の違い

皆さんは複利運用という言葉をご存知でしょうか?複利の法則を用いることによって投資の効率は非常によくなると言われます。そして、海外FXの取引環境で複利運用を用いれば更に大きな利益を狙っていけるのです。例を挙げながら見ていきましょう。

例えば、投資資金が100万円としてその資金を利用して10万円の利益が出た場合、投資資金の100万円のみならず利益分である10万円を含めた110万円を用いて投資を行なうことを複利運用といいます。

一方、利益分である10万円は用いず、その後も投資資金である100万円のみを利用して投資を行を行うことを単利運用といいます。

『単利運用』の例

単利運用で投資資金100万円、年利10%で10年運用した場合、発生する利益は「年利利益10万円×10年間=総利益100万円」となります。

『複利運用』の例

複利運用を用いて投資資金100万円、年利10%で10年運用した場合、以下のように利益が推移していきます。

複利運用を用いると、最終的に10年間で得ることができる運用益は158万円となります。単純に考えれば複利運用は単利運用の約1.5倍もの利益を生むことが出来ます。ここまではご存知の方も多いかもしれません。ここに海外FXの高レバレッジを考えて見ましょう。

例えば、海外FX業者の中でも最大レバレッジが高い『XM』を利用したと仮定し、以下の条件で取引していきます。

『取引条件』

・初回入金額:10万円

・1枚(ロット)10万通貨

・毎日5pipsを獲得

・レバレッジ:888倍

初回入金額を10万円とした場合、XMならば8.8ロッドのポジションを持つ事が可能です。これは、証拠金が少なくて済む海外FXだからこそできることです。上記条件で複利運用を用いて取引を行なっていくとします。以下のように利益が推移していくのでご覧ください。

上記の通り、初回入金額が10万円で毎日5pips獲得していけば19日目には総投資資金が1億円突破します。これは19回連続で取引に勝利する事が大前提となっていますので、極端な例ではあります。しかし、仮に7日連続で勝つことができれば総投資資金は100万円を超えます。

この様な環境は、海外FXだから可能なのです。海外FXはトレーダーに、『ハイレバレッジ』『追証ゼロサービス』の取引環境を提供しています。その為、借金を恐れず短期的に大きな利益を狙っていく事が可能となるのです。

また、複利運用は無理に毎日取引を行なう必要はありません。自分の目標pipsを獲得する事が大事なので、より自信のある相場の時に注文は行なうようにしましょう。

DD方式とNDD方式はどっちがいいか?

既に述べましたが、FX取引の注文方法には大きく分けて2つあります。

・DD方式 (ディーリングディスクで人手を介する)

・NDD方式 (ディーリングディスクで人手を挟まない)

DD方式は別名、相対取引と呼ばれる方式です。DD方式ではトレーダーのオーダーを注文先に通す前にFX業者がいったん決済します。これをFX業者の【呑み】といいます。

オーダーを注文先に通す前に顧客の注文を【呑んでいる状態】で顧客が利益を出すと、FX業者側は損をします。反対に顧客が損をするとFX業者は利益を得ることになります。

つまり、DD方式は『顧客とFX業者の利益関係は相反している』ことになります。この様な状態で顧客が勝ち続けると、DD方式を採用しているFX業者は倒産します。

そこで各業者では、ディーリングディスクにプロの凄腕ディーラーを配置し、トレーダー同士の注文をぶつけあって相殺したり、カバー先の銀行や他のFX業者に注文を流したりして利益を出そうとしています。

DD方式を取り入れている業者は【いかに顧客に負けてもらうか】を考えるので、ストップ狩りや約定拒否などが起こります。

一方、NDD方式は、注文の間にディーラーや人を介さないオーダー方法です。トレーダーのオーダーは全てインターバンク直結でカバー先に流され決済されます。

NDDは人手を介さないので、恣意性がなくフェアな注文方法として、海外FX業者では常識です。しかし、ここで1つの疑問がわくと思います。NDD方式を採用しているFX業者はどこで利益を出しているのでしょうか?

答えは、完全に顧客から徴収する手数料(スプレッド)のみです。トレーダーが取引すればするほど、手数料(スプレッド)が入ってくるのでFX業者も儲かります。

その為、FX業者とトレーダーの間に利益相反は起こりません。以上より、NDD方式を採用しているFX業者を選びましょう。

(海外FXでもDD方式の業者があるので注意してください)

海外FX業者の約定力はどうなのか?

FX投資をする場合の重要な要素として、「約定力」「約定率」「約定スピード」があげられます。約定とは、外貨取引において売買が成立することを言います。

FXでは、外貨を売りたい人と買いたい人との間で売買成立することです。約定率比較することが大事と言いますが、それは個人トレーダーが意図している「価格」や「タイミング」で取引が成立する確率を比較することを言います。

約定力ある、または約定率が高いFX会社というのは、そこを利用して取引をすれば多くの時間帯で意図した価格で注文が成立しやすいということになります。

これは、利益を追求するトレーダーにとっては大変重要なことです。逆に約定率の低いFX会社を利用してしまうと、意図したタイミングで売買ができなくなり、いわゆる「スリッページ」や、時には約定拒否・リクオートが起こります。

尚、「スリッページ」とは為替相場の変動などによって、注文時に指定したレートと約定するレートに差が出てしまうことです。個人トレーダーが瞬間表示された為替レートで注文ボタンをクリックしたとしても、実際にFX会社のサーバーに届き、処理されるのにタイムラグが起こり遅れた時間になります。

その間に為替レートは動いてしまうからスリッページが発生してしまいます。

国内FX会社はDD方式を利用しているため、海外FXに比べ約定率は低くなります。これは先程説明したように、DD方式は取引の中間に人が入る分、時間が掛かるためです。

一方、海外FX会社のほとんどで使用しているNDD方式は、「執行率」が高く、「約定スピード」の平均値がDDに比べ断然早いです。その為、海外FX会社を選択することでよりスリッページがおきにくいと言う実情があります。

海外FX業者のゼロカットシステムはセーフティーネット

マーケットの動きがあまりにも早く、ロスカット執行が追いつかず、不測の事態が起きる場合があります。口座に入れていた証拠金以上の損失が出た場合には、新たに証拠金を預け入れる必要が発生します。いわゆる追証というものです。

特にハイレバレッジが特徴の海外FXを利用する際は、リターンが大きくなる分、負けた時のリスクも大きくなります。しかし、海外FX業者ではどれだけ口座残高がマイナスになっても帳消しにして「0」に戻してくれる画期的なゼロカットシステムが導入されています。

まず、ロスカットとは一定の証拠金を上回る損失がでた場合、強制的に今もっているポジションを決済させて取引を終わらせるシステムのことです。通常、これは国内外問わずすべてのFX業者の標準機能です。口座残高がマイナスになる手前でロスカットされれば、ゼロカットシステムは本来必要ありません。

しかし、業者の機能が停止、或いは麻痺してしまった時にはロスカットが正常に作動してくれない場合があります。具体的には、

・ 週末の取引停止状態の決済不可な時間帯

・ 急激な為替相場の変動で業者の決済機能が麻痺してしまった時

週末にクローズせずに翌週までポジションを持ち越してしまうと、大きく窓を開けて相場が始まり、残高がマイナスになる水準で市場が開いた際に、いきなり口座残高がマイナスになってしまう場合があります。

週末、FX業者は営業していないので当然ロスカットも機能しない為です。

又、急激に為替相場が変動した場合、利益を伸ばしたり、損失を最小限に抑えようとするトレーダーからの注文が殺到します。

そのため逆指値を設定していたとしても大幅にスリッページしてしまう場合は、業者の決済機能自体が麻痺してしまいロスカット不能な事態に陥ってしまいます。

その場合は何も対処できず、ただ口座残高がマイナスになっていくのを眺めることしかできません。直近では特に、スイスフランショックが挙げられます。

スイスの主要通貨スイスフランの貨幣価値が暴落してしまったため、スイスフランを含む通貨ペアで取引していたトレーダーは大打撃を受け、多くのトレーダーの口座残高が大幅にマイナスになってしまいました。

口座残高がマイナスになってしまった場合、追証を支払わなければなりません。一括で追証を入金できない場合は借金という形で返済義務が生じます。しかし、海外FXの場合は、口座残高マイナス分はすべて帳消しになります。

どれだけ口座残高がマイナスになっても、ゼロカットシステムという名前の通り口座残高を「0」に補填してくれます。どれだけ損失がでようと、トレーダーの身に降りかかる実質的な損失は入金額に限定されます。

リスクの限定という観点からみると、ゼロカットシステムは海外FXの400倍から1000倍に近いハイレバトレードにとって非常に相性が良いです。

例えばドル円(1$⁼100円とする)で見ると、100万円分のポジションを持つために

の証拠金が必要で、25万円の証拠金があるとすると、レバレッジ400倍で100万通貨のポジションをとることができます。この場合1pipの値動きで1万円、25pipsの値動きで資金はゼロか、倍になります。

雇用統計などの大きな指標や、世界経済が大きく変わる出来事が起きた際には50pipsが一瞬で動くこともありますが、それが負の値動きだったとしても損失は入金額まで、正の値動きならば利益は莫大になります。

海外FX業者の特徴としてはどうしてもハイレバレッジに目が行きがちですが、この「追証なし」のシステムのおかげで心置きなくダイナミックトレードが出来ます。

海外FX業者がゼロカットシステムを採用できるわけ

海外FX業者が採用しているのはNDD(ノン・ディーリング・デスク)方式です。これは、トレーダーの注文をそのままインターバンク市場で実行し、その手数料としてスプレッドをもらう形のスタイルです。

前にも述べましたが、海外FX業者の儲けは、トレーダーの注文量に依存します。その為、海外FX業者は「トレーダーに儲けてもらって、どんどん取引量を増やして貰いたい」というのが本音です。

実際、追証ゼロを採用するということは海外FX業者にとっても損失です。トレーダーの口座がマイナス残高になってしまって、そのマイナス分をFX業者が被ることになるからです。実際にスイスフランショックでは、アルパリUKが経営破たんに追い込まれています。

しかし、「追証がないから安心してトレードができる」というトレーダーの心理的障壁を排除することにより取引量を増やすことによる儲けの拡大の方が、マイナス口座の損失を被ること以上に何倍もメリットが大きいのです。

海外FX業者は「トレーダーのために」というよりは、自社の利益を追求するために「追証ゼロカットサービス」を採用しています。

国内のFX業者は何故ロスカットシステムを採用しないのか?

一方、国内FXがロスカット制度を採用している理由は何でしょうか?国内FXは、ほぼすべての業者が追証を採用しています。そのため、トレーダーのFX口座が強制ロスカットが間に合わずにマイナス残高になってしまった場合に、証拠金を超えたマイナス分については債務(借金)扱いになります。

返済をしなければ財産の差し押さえ等の法的な手段に出られても文句は言えません。

ちなみに、2015年1月の追証の未収金額は、

個人顧客:19億4800万円(1,137件)

法人顧客:14億4000万円(92件) となっています。

一人当たりで見ても、1,713,280円の追証が発生しています。海外FXとは異なり、何故、国内FX業者は追証が必要なのでしょうか。その答えは、「FX業者の損失を守るため」です。

国内FX業者はDD方式というノミ取引を採用しています。ノミ取引というのは、例えば、友達に馬券を買いに行ってもらうことを頼まれた場合に、実際は買わずに自分が胴元の役割として賭けを呑むことを意味します。

・馬券が外れれば→友達から預かった馬券代が儲かる

・馬券が当たれば→自腹で出さなければならないので損をする仕組みです。

国内FX業者も同じで、実際は投資家の注文があっても、インターバンク市場ではその注文通りの売買は行われていません。国内FX業者がトレーダーの注文を下記の様に呑んでいるのです。

・トレーダーの予想が外れれば→国内FX業者は儲かる

・トレーダーの予想が当たれば→国内FX業者は損をする

仮に為替が急変動して、予想が当たったトレーダーが50%、予想が外れたトレーダーが50%だとした場合に追証がなかった場合、

・トレーダーの予想が当たれば→国内FX業者は損をする

・トレーダーの予想が外れれば→国内FX業者は儲かる

のトレーダーのマイナス残高はゼロにリセットされ、国内FX業者の儲けがなくなります。この様に為替の急変動時に「トレーダーの損失」を確実に回収しなければ、国内FX業者は大損してしまいます。「呑んでいた儲けの分が消えてしまうのは困る」というのがノミ取引を採用している国内FX業者の本音です。だから、追証をゼロにはできないのです。

ちょっと分かりにくいので、もう一度友達から馬券を頼まれたケースで考えてみると

・馬券が外れれば→友達から預かった馬券代が儲かる

・馬券が当たれば→自腹で出さなければならないので損をする

という状況で、追証ゼロというのは「特定倍以上のオッズの馬券が来たら馬券代いりません。」と言っているようなものなので、

・馬券が外れれば→友達から預かった馬券代はもらわない

・馬券が当たれば→自腹で出さなければならないので損をする

という損だけが残ることになってしまうのです。これでは追証ゼロサービスを国内FXが採用しないのは当然でしょう。

海外FX業者の入金・出金方法

海外FXを利用する魅力の1つは、クレジットカードなどで入金すると、即取引が可能なことです。海外FXは、日本と異なり入出金方法にも様々な手段が用意されています。

海外FXブローカーの主な入出金方法

海外FXブローカーで利用できる主な入出金方法には、次のようなものがあります。どの方法も日本円に対応しており、トレード口座と同じ通貨単位(円、ドル、ユーロなど)であれば、その資金を送金する場合、為替による差損も発生しません。

① クレジット/デビットカード

VISA・Master・JCBなど、クレジット/デビットカードのご利用が可能です。日本で発行されたクレジットカードの場合ショッピングの利用限度額を上限として、デビットカードの場合ご利用限度額まで、取引口座に資金を入金することができます。

クレジット/デビットカードで決済した場合、即取引口座に反映されますので、スピーディーに取引をしたい方にはおすすめの決済方法です。

② 銀行送金(国内銀行/海外銀行)

銀行の銀行窓口やATM、オンラインバンキングを利用して、海外FXブローカーの指定する、日本または海外の銀行の口座に振込をします。指定口座に着金し次第、取引口座に資金が反映され、振込手数料以外に手数料がかからないことから、最も人気の高い入金方法です。

最近では、日本の銀行口座に対応しているFXブローカーも多く、取引口座に反映するまで、早いFXブローカーでは約10分、遅いFXブローカーでも翌営業日には取引口座に反映します。

③ オンライン ウォレット

「Skrill(旧moneybookers)」「mybitwallet」のアカウントをお持ちの方は、各オンラインウォレットサービスのアカウントの残高を上限として、各FXブローカーの取引口座に入金(出金)することができます。

オンラインウォレットをご利用の場合、即取引口座に反映されます。また、FXブローカーによっては、手数料がかかる場合があります。

④ バーチャルマネー(仮想通貨)

2016年頃より、バーチャルマネーによる入出金の取扱を開始するFXブローカーが増えてきました。特に、日増しに存在感を強める「Bitcoin(ビットコイン)」を取り扱うFXブローカーは多く、その市場規模の拡大と同様に、メジャーな決済手段になりつつあります。

⑤ 銀行の小切手

国内、海外の銀行で発行された小切手を、FXブローカーに国際郵便で送付し、換金後取引口座に入金する方法です。入金までに2週間ほど時間がかかることと、換金手数料が必要なことから、あまり一般的ではありません。

FXブローカー間資金移動(BtoB資金移動)

多様な決済方法を提供している海外FXブローカーですが、その分、入出金にはルールがあり、そのルールに則って入出金を行う必要があります。例えば以下の様なものがあります。

①原則として、入金方法と出金方法は同一の方法を

海外FXブローカーの場合、入金方法と出金方法が同一の方法でなければならないという基本ルールがあります。 例えば、お客さまがトレード口座に「銀行振込」で入金したとします。

その場合、出金する際はお客さま名義の口座に、「銀行振込」にて出金します。「クレジットカード」で入金したときも同様で、ご利用になった「クレジットカード」に出金します。

これは、世界的にマネーロンダリング(資金洗浄)を防止するため、入金方法と出金方法の名義の整合性を求められていることと、クレジットカードの、キャッシュアドバンス(クレジットカードのショッピング枠の現金化)を防止する目的からです。

② 取引で得た利益は出金方法が選択可能

海外FXブローカーの場合、入金方法と出金方法が同一の方法でなければならないというルールがありましたが、これは、あくまでも「最初に入金した金額までは、同一の出金方法を選択しなければならない」ということです。つまり、トレードにて得た利益については、ご希望の出金方法が選択することができます。

③ 利益分は出金方法が選択可能

トレードで得た利益(入金額以上)分に関しては、出金方法が選択可能です。

このような世界統一のルールに基づいて世界中のトレーダーの資金を管理しています。

海外FXのボーナスを利用しましょう!

海外FXボーナスとは、海外FX業者が口座開設した投資家に対して、一定額の投資資金をプレゼントするものです。但し、ボーナスと一言で言っても、色々な種類があります。

① 口座開設ボーナス

口座開設ボーナスは、日本の国内FX業者にもありそうなボーナスなので、わかりやすいものだと思います。リアル口座を開設したら、○○円プレゼントというのが口座開設ボーナスです。

例えば、XMの場合には口座開設で3,000円がもらえます。

② 入金ボーナス

入金ボーナスは、入金した金額の○○%分を投資資金としてボーナスが受け取れるものです。例えば50%ボーナスの場合、

・10万円の入金→ボーナス額10万円×50%=5万円

・証拠金残高=10万円現金入金分+5万円ボーナス入金分=15万円 となります。

50%ボーナス→証拠金は入金額の1.5倍100%ボーナス→証拠金は入金額の2.0倍と計算されます。入金ボーナスには、

・初回入金ボーナス:初回の入金にのみ対応するボーナス

・追加入金ボーナス:2回目以降の追加入金にのみ対応するボーナス

・入金ボーナス:すべての入金に対応するボーナス

という種類があります。また、入金ボーナスは「上限○○万円の入金にボーナスが付与されます。」というようにボーナスの付与対象になる入金額に上限が設定されていることも多いので注意が必要です。

XMの場合には、初回入金ボーナス:100%(最大500ドルまで)、追加入金ボーナス:20%(最大5,000ドルまで)となっています。

③ ロスカットボーナス

強制ロスカットになった場合に入金額の○○%を入金してくれるボーナスです。強制ロスカットになってしまったら、通常はそこで資金が尽きるので取引ができなくなりますが、強制ロスカットになったときに復活の機会を与えてくれるボーナスとなっています。

④ キャッシュバックボーナス/ポイントプログラム

キャッシュバックボーナス/ポイントプログラムというのは、取引量に応じて○%のポイント、もしくはボーナスのキャッシュバックがされる特典のことです。XMの場合には、ポイント/キャッシュバック:10XMポイント~25XMポイント/ロット、ポイントボーナスとの交換レート:3ポイント=1ドル分のボーナスとなっています。

⑤ 金利ボーナス

金利ボーナスは、厳密にいうとボーナスではありませんが、利用していない資金に対して金利が付与されるサービスです。例えば、利用していない証拠金に対して取引量に応じて年率1.0%~7.0%の利息が付与されるという設計になっています。

海外FX業者の出金拒否問題

海外FX反対派は無登録業者を「日本の金融庁に登録していない金融業者」の総称として用いています。その点では海外FXはすべて無登録業者です。しかし、日本の金融庁に無登録だからといって一概に海外FXがというわけではありません。「無登録業者」にも以下の2パターンが存在します。

・Aパターン:他国の金融ライセンスを取得している海外FX業者

・Bパターン:全世界どこの国の金融ライセンスも取得していない海外FX業者

このAパターンとBパターンは業者としての安全度は全く異なるのに、「無登録業者」として一括りにして語られているケースが多く見受けられます。

Aパターンの海外FX業者は当サイトで「ライセンスあり」と表記している業者になります。上述の通りレバレッジの関係から金融庁でライセンス認定されていませんが、他国の金融機関にしっかり登録・認可されているため、安全に利用できる海外FX業者です。世界的に見たら立派な「登録業者」です。

問題はBパターンです。この業者は、

「利益が出ても出金できない」「突然連絡が途絶え、ホームページが閉鎖された」「サポートに連絡するも応答なし」などが起こり、出金拒否もしくは、倒産して顧客資金を持ち逃げする事もあります。

全世界どこの金融機関からも規制されていないわけですから、業者としてはやりたい放題です。まず、Bパターンの海外FX業者を避けることが、海外FXで出金拒否を回避するための第一条件です。

但し、優良業者でも出金拒否にあう場合がります。しかし、実はその場合のほとんどは、クライアント側が取引ルールを守らない・出金方法を理解していないことが原因となっています。

原因① コンプライアンスやアンチマネーロンダリング絡みでの出金拒否

優良業者の出金拒否は、企業側のコンプライアンスに基づく正当な処置となっていることが多いです。ここでは登録情報に洩れがあったり、口座情報と出入金先情報に相違があるなどのユーザーの手違いが原因になっています。

例えば、引っ越しなどで口座開設時の住所と出入金先の口座の登録住所が異なる場合などは出金できません。これはマネーロンダリング防止のための至極当然な措置ですので、当然の対応と言えます。

原因② ボーナスを出金できるものと勘違いしている

ボーナスキャンペーンを実施している業者に多いのは、ボーナス絡みの出金トラブルです。多くのブローカーの場合、キャッシュバックキャンペーン以外のボーナスは基本的に出金できません。ボーナスをリアルマネーとして出金できる業者でも、ある一定以上の取引をするという条件があります。

海外FXで出金できるのは基本的に「入金額+利益」までになります。自分の口座残高の内ボーナス分がどのくらい含まれているのかは要確認です。

原因③ ブローカー規定の取引ルールに違反

海外FX業者にはそれぞれ取引ルールが設けられています。例えば、XMではニュースタイム時の取引や回線遅延を利用したアービトラージ、業者をまたいで両建てでポジションをもつことを原則制限しています。

原因④ 出金方法に関するトレーダーの勘違い

海外FXの出金方法の仕組みを勘違いしていると、出金拒否されてしまう場合があります。

その中でも一番多いのはクレジットカードでの出入金に関するトラブルです。「クレジットカード出金は入金額までしか対応していない」点を忘れていることです。

過去の例からみても、出金拒否報告の多くはユーザー側に落ち度がある場合が多いです。

海外FX業者の口座凍結問題

海外FX業者が定める利用規約に違反した場合には口座凍結されます、代表的な規約違反には以下のものがあります。

①複数口座間での両建てトレードの禁止に違反

通常、FX業者は複数のトレード口座間での両建てトレードを禁止しています。例えば、同一海外FX業者において2つの口座を持っていて、2つの口座間で両建てトレードを行うことは違反となります。なお、同一口座内で両建てトレードを行うのは違反ではありません。

②裁定取引の禁止に違反

裁定取引(アービトラージ)とは市場間の価格差やレート差を利用して利益を上げようとする取引であり、他のFX業者間のレート差を利用して利益を上げる取引も禁止されています。

③ボーナスを搾取する目的の他FX業者間の両建てトレードの禁止に違反

ボーナスを提供している海外FX業者と他のFX業者間で両建てトレードを行って損失を出さずにボーナスを得ようとする取引も禁止されています、このようなヘッジトレードは単に損失を出さずにボーナスを搾取する形となるからです。

正規のトレードを行っていれば全く問題ないのですが、上記の規約違反トレードを行うと口座凍結のリスクがあるので注意が必要です。尚、それ以外には海外FX口座が何らかのトラブルに巻き込まれないために一定期間を過ぎると口座凍結する場合があります。

少額でも残高がある口座の保護を目的にしているので、カスタマーサポートに連絡の上、口座再開申請書の提出などの所定の手続きを行えば口座の凍結は解除されます。

海外FX業者は最高の取引環境が用意されている!

MetaTrader 4(MT4)とはロシアのメタクォーツ社によって開発された高機能のFXトレード専用ソフトです。

日本国内のFX業者でMT4に対応している業者は数少ないですが、海外FX業者では導入していない業者がないほど主流のFXシステムとなっています。

FX業者ごとに取引ツールが異なる国内FXと違い、ほぼ全ての海外FX業者ではMT4を採用しているため、取引を行うFX業者を変えた際にまた一から新しい取引ツールに慣れなければいけない状況には陥りません。

一度、MT4の使い方を覚えてしまえば、同じ画面操作で取引することができるため、条件が有利なFX業者にいつでも変更することができます。

MT4はチャートソフトとしてみたとき、その性能はどのFX業者が開発、提供しているものと比べても圧倒的に優れています。チャートの基本操作はもちろんのこと、あらゆるテクニカル分析(トレンドライン、チャネルライン、ボリンジャーバンド、一目均衡表、MACD、RSI、ストキャスティクス、モメンタム、フィボナッチなど……)が入っており、制限はありません。

もしデフォルトで用意されているインディケータ以外にほしいテクニカル指標があれば、カスタムインディケータとしてご自身で作成することも可能ですし、自分でプログラムすることが難しければ、世界中で公開されているプログラムを手に入れれば自由に追加することも可能です。

EA (Expert Adviser)を使って自動売買はFX上級者の方、自分の感情を加えた裁量トレードではなく、完全に機械的に取引を行いたい方に向いている取引方法です。

MT4ではEAと呼ばれる自動売買システムを利用することができます。EAは独自のプログラミング言語(MQL)で作成されており、この言語がわかるかたは自分でルールを決めて自動売買することも可能となります。EAは世界中のMT4ユーザーによって日々開発されており、無料のものから数十万円するものまで非常に膨大な数が公開されています。

スキャルピングから、スウィング取引まで、自分のトレードスタイルに合ったEAを選択すれば、そのルールに従ってMT4が自動で売買してくれます。EAを利用するにあたって、はじめは不安を覚えるかもしれませんが、MT4にはバックテスト機能というものが備わっており、過去の期間でそのEAを利用した場合、どれだけの収益になるかをあらかじめテストすることができます。

もちろんバックテストの成績と未来のトレード成果が同じになるとは限りませんが、EAだけを用いて莫大な利益を得ているトレーダーが世界中にいることも事実です。

海外FX業者を使うためには英語ができないとダメなの?

海外FX業者で口座を開設する際、気になるのが言葉のハードルだと思います。

海外FXと言われると、『英語ができなくても口座開設できるのか?』『取引ツールを使いこなせるのか』『サポートは日本語なのか』など、不安に思うことでしょう。

結論からいうと、英語が全くできなくても全く問題はありません。全ての海外FX業者が口座開設から、日本語サポート、日本語取引システムに対応しているため、実際に口座開設から、取引まで、英語ができない方でもスムーズに取引開始できます。

又、各海外FX業者にはサポートに専属の日本人スタッフが在籍しているため、問い合わせに対して日本語で応対してもらえます。在籍日本人スタッフの数が多いほど、その業者の日本語サポートは手厚いといえるでしょう。例えばXMの場合、総勢10名以上の日本人スタッフが在籍しているためサポートからの日本語レスポンスには定評があります。

主なサポートへの問い合わせ方法は、電話、メール、ライブチャットの3点が挙げられます。

これらの手段を通じてサポートと日本語でやり取りできるので英語が苦手な方でも安心です。気になること・わからないことがあれば遠慮なくサポートに問い合わせてみましょう。

業者によってサポート内容などが異なりますので、日本語サポート比較ランキングを参考にしてください。

又、取引ソフトであるMT4上でも、主要言語設定で「日本語」を選択できるようになっているので、取引において英語が必要になってくる場面はほとんどありません。

海外FX業者の税金をチェック!

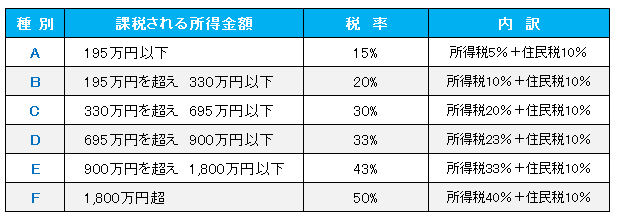

税制は上記のようになります。

海外FX取引で出た利益が695万円以下ならば、国内FXより収める税金は少なくて済みますが、695万円を超えてくると様子が変わります。図のように、900万円越えで33%、1800万円超えで43%、4000万円超えで55%という非常に高い税金を持っていかれてしまいます。

非常に高い税金がかかりますが、確定申告を無申告でつっぱると、追徴課税+逮捕されてしまう危険もありますので必ず申告するようにしましょう。

まとめ

海外FXの情報を様々見ていました。興味はあるけど、海外FX業者の口座申込に踏ん切りがつかず、結果として未だに行動が出来ない人でも多少は安心できたのではないでしょうか?

全ての情報を完全に網羅したわけではありませんが、安心感をもったのならもうすこし調べて、実際に行動に移してみると良いと思います。少なくとも選択肢に入れなければ損と言えるでしょう。