あなたは国内FX業者で取引をしていて、レバレッジの低さに不満を持っているのではないでしょうか。国内業者のレバレッジは、最大25倍に制限されていますから、物足りなさを感じることがあっても当然でしょう。

一方で海外FX業者は、レバレッジ数百倍は当たり前、最大1000倍以上で取引可能な業者もあります。

さまざまな情報を得やすい現代社会において、FX取引を行っている人ならば、海外FX業者はハイレバレッジで取引できること、ほぼ必ず耳にしているのではないでしょうか。

しかし「海外FX」に対して漠然とした不安があることで、海外FXデビューに踏み切れてない人は多いと思います。

この記事を読むことにより、国内FX業者と、海外FX業者との違いが明確になり、そして今後FXを長く続けていくのにどちらを選択すべきなのか、理解できます。

「今まで、海外FX業者は胡散臭いと思っていたが間違いだった。」「国内FX業者の低スプレッドには騙されていた。」など、さまざまな反響をいただいています。ぜひご覧ださい。

海外FXをオススメする2つの理由

いまや億トレーダーになった私が利用しているのは「海外FX」です。

みなさんにオススメするのも、断然、海外FX業者です。国内FX業者ではありません。その理由をご説明しましょう。

1.国内のFX業者はきわめてリスクが高い

「え?リスクが高いのは海外FX業者の方じゃないの?」と疑問に思った方もいるでしょう。

FX取引に興味を持った日本人は、日本の業者が発信している情報を元に、FXの知識を得ていくものです。

そこで「国内FX業者の『信託保全』はしっかりしている。金融庁の認可も得ている。」「一方で海外FX業者は信託保全がない業者もあるそうだし、日本の金融庁の認可を得ていない。」「どっちのリスクが高いかは、火を見るよりも明らかではないか。」といった情報を、無意識にも刷り込まれていきます。

しかしこの情報は、間違った情報なのです。

国内業者は、トレーダーに不利になる重要な情報を積極的に告知はしていません。

一応記載はされています。しかし初心者トレーダーのうちには、読んでも意味がわからない内容。それでみなさん理解しないまま、口座開設をしてしまうのです。

とある、国内業者をお勧めしているFX情報サイトに、「日本の金融庁の認可を受けていない海外業者で、何か不測の事態が起こったとしても日本の金融庁は何も助けてはくれない」との説明があり、あきれてしまいました。

比較のポイントがずれています。金融庁は、海外/国内、どちらのFX業者を利用しようと、トレーダーを助けてくれることなどありません。

ありとあらゆるFX業者で取引を行い、経験を積んできた私からお伝えしたいのは、

「国内FX業者は、海外FX業者よりもはるかにリスクが高い」こと。

その理由の最たるものは「国内業者には追証がある」ことです。

追証とは、トレーダーに借金を負わせるシステム

追証とは何かを語るには、有名な「スイスフランショック」の例がなにより分かりやすいので、ご紹介しましょう。

2015年1月15日に突然、スイスフラン関連通貨ペアを中心に、20分間で最大「3,947pips」も値が動くという、歴史的な大相場が発生しました。

短時間に注文が極端に集中したことで、インターバンクは顧客の注文を捌ききれなくなり、値をつけられなくなって「値飛び」という現象が発生しました。

FX業者のシステムは、決済注文を入れても約定(注文受付)が追い付かず、その間にも値が大きく動きます。やと約定された頃には、注文したときの価格とはかけ離れ、しかしその価格で損も利益も確定してしまいます。

そして損になった方には、取引資金の残高など無視されて、口座の金額表示が大きくマイナスになってしまったのです。

この意味がわからない方もいるかもしれません。国内FX業者の場合については、マイナスになった金額はあなたの取引の損なので、FX業者に支払わなければならないのです!

このマイナス分が「追証」、別のいい方をすると「理不尽な借金を負わされた」です。

口座残高に影響が出ない範囲でロスカットの予約注文を入れていた方のポジションの多くも、予約どおりに注文が通らず、注文とかけ離れた金額でマイナス決済される、ことが起きました。

国内業者の口座開設時の注意事項に書かれてある「投資元本以上の損失を被ることがある」が本当に起こった瞬間でした。

出典:https://sec-sso.click-sec.com/join/fxOnlyProspectiveInit.do

スイスフランショックは、なぜ起こったのか

スイスフランショックが起こった理由も説明しておきましょう。

この頃は、ギリシャ経済危機によるユーロ不安から、とくにヨーロッパ内ではスイスフランに資産を移動させる需要が増え、スイスフラン高が進んでいました。

スイス国立銀行は、2011年9月に設定した「1ユーロ=1.2スイスフラン」の上限を守るために、たびたび為替介入を行ってきたのですが、守りきれなくなってきたことで、この日「もう為替介入は止めます」と突然発表したのです。

このことで、上記のような歴史に残る値動きが発生しました。

スイスフランショックについて、このとき相場と投資家にどんなことが起きたのか、もっと詳しく知りたい方は、こちらのサイトなど参考になると思います。

参考:https://fx-lony.jp/nyumon/suisu_shock

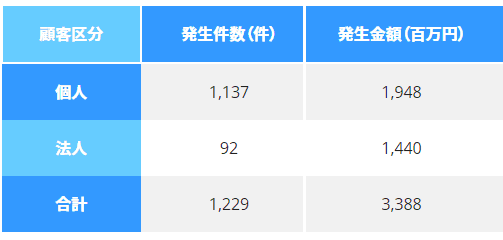

追証の被害者が、実際にどれぐらいいたか確認できます

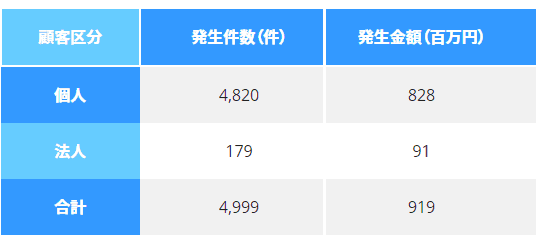

一般社団法人金融先物取引業協会が公開している「ロスカット等未収金発生口座数(速報値)」というものがあります。

これを見ると、スイスフランショックでどれくらい追証が発生したかを確認できます。

出典: https://www.ffaj.or.jp/library/monitoring/

このときは、1,137の個人口座で平均171万円、92の法人口座で平均1,565万円の追証が発生しています。国内FX業者で取引をしていて、借金を負ったトレーダーがこんなにもいたのです。

日本は公にして被害を訴えたりするよりも、自らの行動について恥じてしまい口を閉ざすタイプの方が多いのでしょう。この件はほとんど報道されておりません。

まさに「不測の事態」が起こってしまったわけです。しかしもちろん金融庁が助けてくれることはありませんでした。

なお「金融先物取引業協会」が公開しているデータは、スイスフランショックのときだけではありません。

同じ年の2015年、8月24日には「チャイナショック」が起こりました。6月から始まった中国株の暴落に引きずられて起こった世界同時株安の影響です。

このときも、4,820の個人口座で平均17万円、179の法人口座で平均51万円の追証が発生しています。金額的には少な目に感じるものの、個人の発生件数はスイスフランショックの4倍以上です!

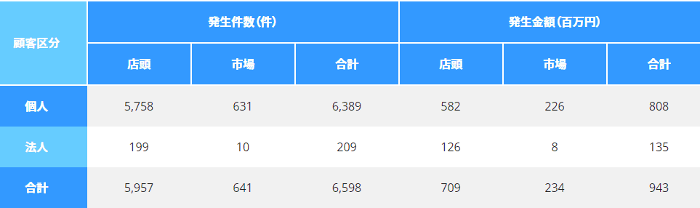

ここ最近では、2019年1月3日、ドル円相場で「フラッシュクラッシュ」と呼ばれる、5分程度で4円ほど下がる大相場が発生しました。

アメリカのアップル社が2018年10~12月期の売上予想を大幅に下方修正したことが発端とされ「アップルクラッシュ」とも呼ばれています。

このときは、店頭・市場合わせて6,389の個人口座で平均12万円、209の法人口座で平均65万円の追証が発生しています。

発生件数の増え方がすごいですね。発生件数の増加は、スイスフランショックの悲劇を知らずに、国内FX業者で取引をはじめる初心者トレーダーが後を絶たないことも関係しているのではないかと思います。

直近1年間の「ロスカット等未収金発生状況」をまとめた表もあります。

出典:https://www.ffaj.or.jp/library/monitoring/account/

8月と3月に突出して追証が発生していますね。2019年8月は、米国による中国への追加関税の表明を受けてUSDが下落しました。2020年3月はコロナショックの影響での急変です。

このように国内FX業者による追証は、数年に一度という頻度ではなく「定期的に」発生しています。この発生頻度を見れば、「国内FX業者はリスクがきわめて高い」と言わざるを得ないこと、おわかりいただけるでしょう。

国内FX業者が提供するのは、各社で独自に開発された取引システムです。そのシステムが、大量の注文を正常に処理できないとは、システムに不備があることになります。

独自開発システムですし、インターバンクに出さない相対取引が行われている(このあと詳しく説明します)のですから、そもそもマイナス表示にならないようにも、作れそうなものです。

にもかかわらず国内FX業者は相場の急変時に責任を一切負わず、顧客にマイナス残高を突き付け、追証を求めるのです。

「相場の急変なんて、誰にも予想できないから追証は仕方がない。」このような国内業者の言い分は、横暴でしかないですよね!

金融庁は投資家の味方ではない。国内FX業者の対応も問題視していない

金融庁では、「店頭FX業者の決済リスクへの対応に関する有識者検討会」がたびたび行われています。

2018年3月29日に行われた第3回会合では、「スイスフランショックの後、顧客保護のため、ドイツ、フランスなどでは顧客の預託した証拠金を上回る損失について顧客に生じさせない仕組みを義務付けている」との調査報告がありました。

しかし国内業者の対応については「リスク管理の具体的な手段は、業者側の判断に任せられている」と、いわば業者のやりたい放題を今までどおり容認するかのようでした。

たまたまポジションを持っていただけ、なんの落ち度もない顧客(トレーダー)に対して、理不尽にふっかける借金のことを「未収金」と呼び、借金が返せない顧客を「リスク」と呼んでいることにも、大きく違和感を覚えます。

このような省庁に認可を受けた業者で取引することが、なぜ安全だと言えるのでしょうか。国内業者でFX取引するのは危険だと、私は思います。

参考:https://www.fsa.go.jp/singi/otcfx2018/gijiroku/20180329.html

海外FX業者での取引には、理不尽な借金を背負わされるリスクがない

比較対象として、海外FX業者における「追証」についてみてみましょう。

海外FX取引においても「マージンコール」「追証」という言葉はあります。

ポジションの損が膨らんだことにより証拠金残高が少なくなり、システムによる強制決済が近づくと、MT4のポジション管理の画面にピンク色の表示がされます。この警告が海外FX業者では「追証」にあたるのです。

ここで素早く追加入金して証拠金維持率に余裕を持たせたり、相場が運よく反転したりすれば、強制決済の危険は回避されたことになり通常表示に戻ります。損が膨らめば強制決済になりますが、理不尽な借金を負わされることには、なりません。

そして海外FX業者はたいてい「ゼロカットシステム」が採用されています。

先にご紹介したような大相場のときには、値飛びが発生したり、注文から決済まで間に大きく値が動いて確定してしまうことは、海外FXも同様です。いったんは口座残高がマイナス表示になることも、あります。

しかしこの先が日本国内FX業者違うところです。たとえ何百万というマイナスになってしまったとしても、マイナス残高はゼロにリセットされるのです。

海外FX業者の投資リスクの説明は「投資元本の損失リスクが伴います。」です。国内業者は「投資元本以上の損失」になっています。

海外業者と国内業者の違いに注目してください。「以上」という2文字が入るだけで、スイスフランショックのような恐ろしい事態になってしまうわけです。

国内FX業者で取引している限り、多額の借金を抱える可能性が誰にでもある

国内FX業者と海外FX業者において、最も大きくて重要な違い、ご理解いただけたでしょうか。

ここまでご覧いただいたとおり、追証を招いた大相場はみな、テクニカル分析でもファンダメンタルズ分析でも正確に知ることはできない「不測の事態」です。

しかしスイスフランショックのような相場が二度と発生しないと言えるでしょうか?

いいえ。今後スイスフランショック以上の値飛びが発生する可能性は十分にあるでしょう。日本人があまり取引しない通貨ペアで起こったことなら、対岸の火事で済むのかもしれません。

しかし今度はドル円やユーロドルで起こるかもしれません。そうなれば多くの日本人が被害を受けることになります。

また5~10分程度で「400~500pips」以上動く「フラッシュクラッシュ」のような相場の発生頻度は、高まる傾向にあります。

いつ起こるかわからない「フラッシュクラッシュ」が起こった時にポジションを保有していれば、運が良くて強制ロスカット、運が悪ければ多額の借金を背負うことになってしまうのです。

国内FX業者でボジションを保有することは、いつか大相場に巻き込まれて多額の借金を抱える可能性があること、とくに初心者トレーダーこそ、しっかりと認識するべきです。

「自分は損切りをしっかりしているから大丈夫。」この考えも大変危険です。

なぜならばロスカットの逆指値注文が、大相場のときに指値どおりに必ず約定するわけではないからです。

被害を受けてから「追証がない業者で取引すればよかった」と後悔しても、あとの祭り。「万が一」に備えることが防災ですよね。トレードにも同じことが言えます。リスクに対して最大限の防御をしておくことは、投資家の務めなのです。

2.国内のFX業者は透明性がきわめて低い

ゼロカットシステムがあるかないかだけではなく、日々の取引においても、国内のFX業者は海外FX業者と比べて誠実な取引環境を提供しているとは、決して言えません。

取引環境の違いは、日本と海外のFX取引の形態が根本的に異なることからきています。日本の金融商品取引法では、業者が顧客に不誠実な取引環境を提供することが容認されているのです。

その不誠実な環境は「DD(Dealing Desk ディーリングデスク)方式」といいます。

「相対取引」とも呼ばれ、国内FX業者を使ったFX取引はインターバンク市場を介さずに注文を出したトレーダーと、FX業者の間だけで行われています。

ノミ行為を行っているDD方式の国内業者

「DD方式」の透明性が極めて低いと言われる理由は、顧客の注文がインターバンク市場に出さずに取引されていることです。

「国内業者はノミ行為を行っている」ともよく言われます。このノミ行為とは、顧客から取引の委託を受けたはずの業者が、取引所に注文を出さずに自らが取引の当事者となって、取引を成立させてしまうことです。

国内の業者がなぜスプレッドを狭く提供できるのか?こちらについても、インターバンク市場とは切り離された、自社に都合のよい仕様で開発された取引システム内のみで、顧客に取引させる仕組みを構築しているからに他なりません。

「相対取引とは?」「自分と、業者とで取引を行うことです。」

知人が超初心者だったころに参加した、ある国内FX業者主催のセミナーで上記のやりとりがあったそうです。真摯にFXの勉強していた知人は上記の意味を理解できました。しかしこのとき「真の意味」を理解はしていませんでした。

業者に「これからあなたを騙しますよ、いいですね?」と聞かれて、了承して口座開設させられたようなものだったと、このセミナーのことを後に振り返っています。

トレーダーの取引相手が「FX業者」であることの意味は、

・「トレーダーの利益が会社の損失」になる。

・「トレーダーの損失が会社の利益」になる。です。

つまり「利益が相反する状態」になっているのです。国内FX業者は、「トレーダーに負けてほしい」と切に願っていることになります。

ですから提供するシステムにおいても「できるだけ負けさせよう」と、日々さまざまな手法を使っています。以下のようなことはご存じでしょうか。

1.ストップ狩り

FX業者側には、どの価格にどのぐらい注文が入っているか丸見えです。

ほんの一瞬、価格を意図的に動かすことで、たくさん入っているストップロス(損切り)の注文を意図的に約定させて、トレーダーの損失を確定させるのです。

2.スリップページ

「スリッページ」ともいわれます。注文が成立する際に、意図的にレートをずらして約定させることです。

自然にずれることも稀にあります。しかしそれならトレーダーに有利な価格にずれることもあってもよいはずなのです。

しかし国内FX業者で起きるスリップページは、必ずトレーダーの不利な価格で約定します。だから意図的に、損するように行われていることがわかるのです。

3.約定拒否

とくに相場が急変したときに、注文を通らなくすることです。

最高の利益で約定できるはずだったのに、注文が通らない!最高の利確タイミングを逃すことは、結果として利益が減ってしまうことになります。

ちなみに損のポジションが約定拒否されたおかげで損が減った、といったトレーダーに有利な約定拒否は発生しません。だからこそ「約定拒否」が意図的に行われていることがわかるのです。

「自社で開発した独自のプラットフォーム」が胡散臭い

これらの行為を行うため、国内ほとんどのFX業者は、自社で開発した独自のプラットフォームをトレーダーに提供しています。

一部の業者はMT4を採用していますが、日本国内で大手と呼ばれる取引高トップの会社はすべて独自プラットフォームですよね。

海外FX業者のほとんどが採用している取引プラットフォームの「MT4」は、世界中のトレーダーが公平に利用できるように長年無料で公開されており、自分でEAやインディケータを開発することも可能、システムの仕組みが利用者に公開されています。

突然変わるようなこともありません。他方で国内FX業者の取引プラットフォームの仕組みはブラックボックス化されています。頻繁にバージョンアップが行われ、順調に勝てるようになってきた方も、再び振り出しに戻されるのです。

利益が出ているトレーダーは、本当に「負けさせたい」業者の標的にされる

先にご紹介した金融庁の有識者会議でも、国内FX業者は、どのトレーダーがどのぐらい勝っているのか、すべて把握しているとありました。

そんな業者がトレーダーの損失を狙っていることは、当然利益が出ているトレーダーは、ピンポイントで業者の標的にされます。勝ちはじめたとたん上記のような現象が頻繁に起こるのです。実際に私も経験があります。

たとえば国内FX業者と海外FX業者の口座を使い、同じタイミングでエントリーをし、同じレートにストップロス注文を設定します。

しばらくしてポジションを確認すると、海外FX業者のポジションはストップに到達しておらずまだポジションが有効なのに、国内FX業者では損切りされて終わっていた…。

こんなことは何度もありました。損切りされた金額は、業者の懐に入っています。上記の事例は国内のFX業者による隠れ手数料の徴収だと、私は感じています。

スプレッドが狭いから手数料が安い?うわべだけで中身は不透明。

国内FX業者が提供に関与しているFXを学ぶための情報サイトでは、

「スプレッドが狭い = 取引手数料が安い = よい業者」との刷り込みが行われています。

そして国内FX業者は、海外FX業者よりも狭いスプレッドを提供していることについて売りにしています。

しかしトータルのコストを考えてみれば、ホームページ上に掲示されている「狭いスプレッド」で取引できていることは、実際何回あるのでしょうか?

ここまでの解説どおり、スリッページやストップ狩りの被害に頻繁に遭うのなら、狭いスプレッドも安い手数料も無意味です。

ごっそり手数料を取られつつ、故意に負けさせられていることになるのです。

それでもまだ国内FX業者で取引したいと思う人、いるでしょうか?

一方の海外FX業者は、誠実かつ透明性の高いNDD方式を採用

日本人に人気のある海外FX業者は、ほぼどこも「NDD(Non Dealing Desk ノンディーリングデスク)方式」を採用しています。

業者はトレーダーからの注文をインターバンク市場に流す仲介の役割だけで、売り注文と買い注文のマッチングには一切介入できない仕組みです。

国内FX業者のような、トレーダーと業者間だけの取引などあり得ません。利益相反にもなりません。

またこの仕組みでは、取引手数料とスプレッド分だけが業者の利益となりますから、トレーダーに不審がられるレート操作など業者はする必要もないし、レート操作はそもそも不可能な環境です。

国内FX業者と海外FX業者、透明性が高くて安心できる取引環境かといえば、当然「NDD方式」の海外FX業者になりますよね。

トレーダーが勝って儲かり、取引量が増えれば、業者は手数料収入が増えて、会社が儲かる。だからトレーダーの取引をサポートする太っ腹ボーナスなども、提供されているのです。

国内のFX業者と海外のFX業者の違い10選

ここまで、海外FXをオススメする大きな2つの理由を解説してきました。

2つ以外にも、国内FX業者と海外FX業者にはさまざまな違いがあります。10選にまとめてみましたので、一つひとつご紹介してみましょう。

1.レバレッジの違い

日本国内のFX業者の最大レバレッジは「25倍」です。これは金融庁の規制によるものです。金融庁の規制を受けない(管轄外)である海外FX業者は、レバレッジ規制に従う必要はなく「400倍~1000倍」のレバレッジを利用できます。

なお世界では、このレバレッジが普通だからこそ提供されています。正しく理解して運用すれば、これほど便利で安全で勝ちやすい環境はありません。

危険なのは正しく理解していない人。そんな人をなぜか守るためにと、国内には「25倍」の規制があります。レバレッジが高いことは、大口取引を行えることだけがメリットなのではありません。

「取引の必要証拠金が大幅に少なくて済む」ことは、すべてのトレーダーにとってメリットです。

2.スプレッドの違い

「国内FX業者はスプレッドが狭く、海外FX業者は広め」これは事実です。

国内FX業者の狭いスプレッドのからくりは、先にご説明したとおりで、業者独自のシステムでコントロールできるからです。

なお海外FX業者でも「ゼロ口座」「ECN口座」など呼ばれる、スタンダード口座よりも狭いスプレッドで取引できる口座が提供されています。

こちらは別途固定の「取引手数料」がかかります。しかし取引環境としてはより透明性が高く、国内FX業者のような「知らないところで結局ごっそり手数料を取られている」ことにはなりません。

また厳密にデータを取って比較すると、これらの口座の取引手数料トータルは、スタンダード口座よりも安いことが多い、との調査結果があります。

詳しく知りたいかたは、「XMのスプレッドを1週間(百万回)実測してわかった本当のスプレッド」をご覧ください。(準備中)

3.取引ツールの違い

国内FX業者は、各社が独自開発した取引プラットフォームを提供しています。

トレーダーは、それぞれ機能と操作方法がまったく違うこの取引ツールの使い方を習得してから、トレードに臨まなければなりません。

そしてやっと慣れた頃には、まったく新しいシステムがリリースされてまた一から覚え直し・・・。

そんなことよりトレード手法の検証のほうに集中したいものです。海外FX業者のほとんどは、世界中のトレーダーに長年愛用されている有名な取引プラットフォーム「MT4」や「MT5」を利用できます。

各業者によって、便利な独自機能が追加されて提供されてはいますが、複数の業者に口座開設をしていても、チャート分析や取引方法の操作はすべて同じです。

しかもこのツール、とくにMT4は2005年のリリースのときから基本操作が変わっていません。安心して、長く使い続けられるツールなのです。

4.ロスカット水準

「ポジションの損が膨らみ、証拠金維持率がどこまで下がったとき、システムによる強制決済(強制ロスカット)が行われるか。」この違いは、資金管理に大きく影響する重要ポイントです。

強制ロスカットが執行されると、口座資金は確実に、大きく減ってしまいます。高い維持率のときにロスカットが行われる業者は、「損切り貧乏」になる可能性も高いです。

国内FX業者は証拠金維持率100%(DMM、GMOクリック証券、SBI FXトレードなど)~50%(みんなのFXなど)を切ったところで、強制決済される業者が多くなっています。

一方海外FX業者は、平均して20%です。この100%から20%の間に、相場の動きが反転してポジションが持ちこたえることも多いです。持ちこたえて結果プラスで終われることもよくあります。

国内FX業者には、このチャンスをもぎ取られていることにもなります。ただし20%のところで本当にロスカットされると、次のポジションを建てられないほどの資金減少になる海外FX業者の現実についても、ぜひ覚えておいてください。

5.ボーナスの有無

取引の証拠金の一部として利用できる「取引ボーナス」は、海外FX業者でしか得られません。日本の「景品表示法」に従うと国内のFX業者は、口座開設時のボーナス以外は付与できないのです。

海外FX業者の取引ボーナスは、「入金額の100%」「入金額の50%を2500ドル相当分まで」などと太っ腹です。

ボーナス自体をお金として出金することはできませんが、単純に取引資金が増える、勝てるチャンスが増えることを意味します。取引ボーナスは、あった方が絶対によいですよね。

6.取引可能な銘柄数の違い

国内FX業者が提供している取引通貨ペアは、日本人に人気の対円通貨ペア、スワップポイントが期待できる通貨ペアに限定されているところがあります。

数にすると平均25銘柄前後、といった程度のようです。一方、海外FX業者になると、50銘柄以上取引できることが普通になっています。

外国通貨対外国通貨の通貨ペアで、思いがけず自分と相性のよい勝ちやすい通貨ペアが見つかることも、実際にあります。

また通貨だけでなくCFD、金や株価指数といった銘柄も通貨同様に取引が可能です。CFDについては、日本国内のFX業者でも一部取り扱いはありますが、FXの取引環境とは分けて提供されています。

7.口座開設の手軽さ

日本の法律に準拠した運用かどうかの違いによる差になるのですが、たとえば、国内FX業者は口座開設時にマイナンバーの提出が必須となっているところ、海外FX業者はそこまで厳密に提示を求められません。

また国内FX業者は、口座開設申し込み後にログインに必要な書類が郵送されてくるようなところもまだありますが、海外FX業者はEメールで通知が来てオンラインで手続きが完了します。

口座開設の手軽さの点は、海外FX業者に軍配が上がるでしょう。

8.入金と出金の違い

トレード資金を取引口座に入金する方法に関しては、一部クレジットカードやオンライン入出金サービスを利用する方法も認められていますが、一般的には国内も海外も、FX業者が指定する銀行口座に送金する形になってきています。

海外FX業者も、近頃はどこも日本のトレーダー向けにと国内銀行に振込専用口座を用意していますので、入金に高額な手数料がかかることはありません。

出金については、海外FXの場合、少々複雑なイメージがあります。国内FX業者の出金は国内の銀行口座への送金で、安心感があることは確かだと思います。

しかし海外FX業者も、直近は国内銀行口座を利用する流れになってきているようですので、国内FX業者との利便性の差は今後縮まっていくでしょう。

上記情報を含む海外FXの出金については、実体験を元に本サイトで詳しく解説していますので、「XMの出金、大手6社で早くて安い銀行はどこか自腹で検証してみた!(準備中)」をご覧いただければと思います。

9.税金面の違い

FXで利益を得たなら、しっかり納税するのは投資家の義務です。とはいえなるべく税金は安い方がいい…。この点、国内FX業者で取引したのと海外FX業者で取引したのとでは、課税率が異なりますので注意が必要です。

一般的には「国内FX業者のほうが、税金が安く済む」イメージが強いかもしれません。

しかし実は個人の専業トレーダーの場合で年間431万円未満の利益なら、海外FX業者で取引したほうが税金は安くなります。この詳細は以下の記事が参考になると思います。

参考: https://kaigaifx.jp/xm_zeikin/

10.サポートの違い

国内FX業者はとくに初心者サポートが充実しています。初心者サポートは悪く言えば「カモネギを獲得するため」で、電話のサポート窓口もあります。

なおここのところ「AIチャット」のサービスを拡大している会社(FX業者に限らず)も増えていますよね。しかしAIチャットがあるからよい業者、とは判断しない方がよいと思います。

AIを導入できるほど儲かっている業者、との判断にはなりますが、AIはやっぱり機械であり、正しい答えが返ってくるのは「よくあるご質問」に羅列されるような内容だけです。

ちょっと込み入った質問になるとまったく役に立ちません。私自身は長らく国内FX業者のサポートを利用する機会がなかったので、直近のサービスの正確な比較はできないのですが、海外FX業者のサポートはよく利用しています。

もちろんすべて日本語です。どんなに難しい突っ込んだ質問にも、翌日には丁寧かつ的確な回答をもらえています。

日本人に人気の海外FX業者は、軒並みレベルの高い日本人サポートサービスを提供していますので、「海外の業者を利用するのなら、英語ができないとダメ?」といった心配は一切いりません。

まとめ

国内FXと海外FXは、まったくの別物と考えるべきかもしれません。

トレーダーが利益を生むと、会社は損失になってしまう国内のFX業者。トレーダーが利益を生むことが、会社の利益につながる海外のFX業者。

「業者は、トレーダーを勝たせたいのか、それとも負けさせたいのか?」この違いが、提供するサービスの大きな違いになっています。

選択すべきはもちろん「トレーダーを勝たせたい」海外のFX業者ですね!トレーダーと業者がWIN-WINになれる関係だからこそ、長く取引を続けられるのです。