おはようございます。雇用統計はADP雇用統計と久しぶりにリンクをしてコンセンサスよりも低い数字という結果になりました。

では、ほかの家計、消費関連の数字に悪影響を及ぼすか、という疑問がわくのですが、消費者信頼感指数や消費者信頼残高は好調そのものです。中小の雇用だけが悪いという現象をどうみるか、ということはまた考察が必要です。

ただ、この問題よりも利下げ観測に関しての考察のほうが大事だ、と個人的には考えます。今回はこの問題を考えていきたいと思います。

米長期金利

上記はアメリカ10年国債金利の利回り推移になります。パウエルFRB議長が金融政策を変更するかもしれないと言及したときから金利は大きく下がっています。

・30 Year Bond Yield:2.62

・2 Year Note Yield:1.85

・6 Month Bill Yield:2.15

・3 Month Bill Yield:2.28

・5 Year Note Yield:1.85

・3 Year Note Yield:1.85

・52 Week Bill Yield:1.98

・4 Week Bill Yield:2.29

・7 Year Note Yield:2.01

上記は6/7の大引けの各年限の債券利回りになりますが、随所に逆イールドが発生をしています。

逆イールドは景気後退のサインとされますが、株価は逆に急騰しています。きのう触れた、メキシコ制裁に関してはこの株価をみればトランプは何をするのかだいたい、予想がつきますよね(笑)。

期限は6/10です。予測通り、関税を適用することでしょう。株価に関しては、金利が低下をすれば、企業は設備投資のコストが下がり、結果としてコストの負担が減りますので株価は上昇をします。

何れ、触れなければいけませんが企業の労働コストも下がっています。そのうえ、法人税は減税されているのですから、アメリカの株価は現在の状況下で急落ということはあり得ません。

ただ、このまま上昇をしていけばアメリカの株価は高すぎる水域に突入しますのでそういった観点からは暴落ということもあり得ますが、現在の値段は適当なところ、と個人的には考えています。

考え方について

まず、冒頭でもふれましたように現在、アメリカでは利下げの議論が起こっています。現在のFRBの政策金利は2.5パーセントになります。そして、政策金利というのは1年物金利を指しますので上記の金利表に対応するのは52週の金利、1.98になります。

その乖離は0.25-0.5パーセントの乖離が存在することになりますので、現在の金利水準と乖離をしていることがわかります。これが、利下げの根拠であり、その議論の妥当性を論じることができます。

次回のFOMCの実施は6/18-19に開催されますので、この会議によっては即利下げ、今後の利下げが決定されるのではないか、と一般的に言われています。

この乖離が存在する以上は、0.25ポイントの金利引き下げが起こるということがある可能性はあります。では、私の個人的な考えを書いてまいります。まず、金利と言うものはファンダメンタルズのなにに一番、関連性があるかといえば、物価です。その次にアメリカの財政です。

では、その金利情勢というのは現在、どうなっているのか、をみていきます。

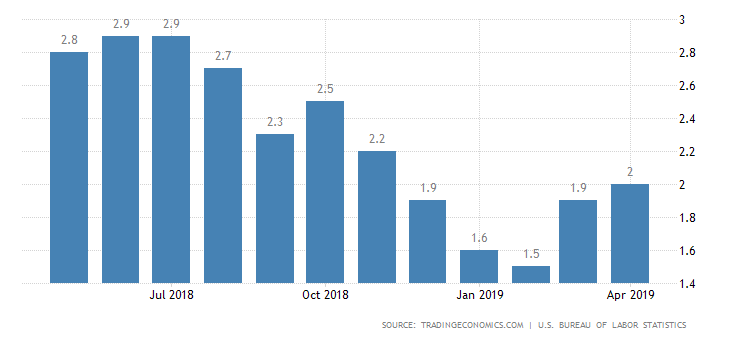

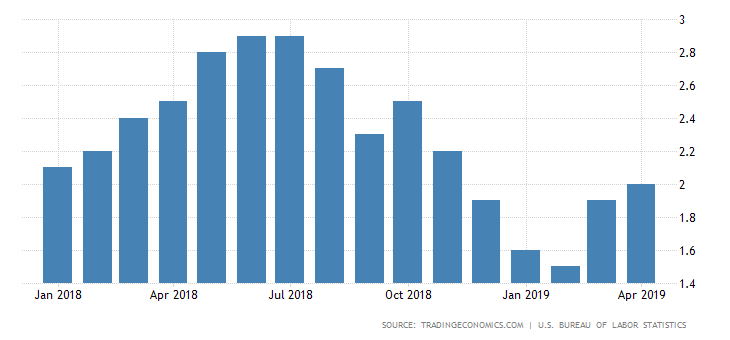

上記は消費者物価指数(インフレ指数)になります。物価は、4月の時点で2パーセントの上昇をしています。これで政策金利が2.25-2.5ですからほぼ妥当と言うことができると思います。

最近の政策変更で、金利よりも物価のほうを高く設定すると言っていることからも妥当です。ただし、FRBの物価指標は、消費者物価指数ではなくPCE価格ということはずっと書いてきた通りのことです。

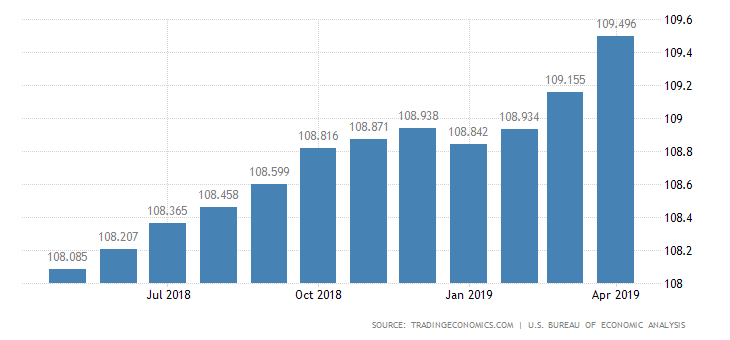

上記はPCEインデックスになりますが、実数の表記になります。去年の4月と比較した場合、1.3パーセントの上昇になります。政策金利と比較をした場合、2.5と1.3ですから大幅な乖離があることになります。

では、この物価の状態が今後もこの状況が続くと仮定した場合は、利下げは可能性があります。しかし、再三にわたって私は書いていますが、物価というのは現在、歯境期にあるということです。根拠は以下の通りです。

ドルは去年の4月から大幅なドル高になっています。この場合、日本の円高と同じようにアメリカの物価は下がります。

ただし、その変化は6か月後だ、といつも言っている通りです。今回の場合、ドル安になったのは、この上記のドルインデックスでは非常にわかりにくいのですが、12月からドルは大幅安になっています。わかりやすい例にするならばドル円でみたほうが良いでしょう。

12月からドル安がスタートをしているのであれば、ドル安というのは円安と同じことで物価上昇を促進します。その結果、去年の12月のドル安効果は5月からスタートします。実際に、経済指標の5月のものは6月に発表されますからマーケットへの影響は6月からです。

実際に以前も紹介しましたがISMの非製造業のプライスインデックスは全体が下がっているのに大幅高でした。

去年は4月からドル高になっていますので10月から物価は下がるはずとみた場合、上記のインフレーションレートは10月から大幅に下がっています。

今回は12月からドル安なので、5月から物価は大幅に上昇するはずです。10月から今年の2月までの間に、インフレーションレートは1パーセント下がっています。

つまり、去年の4月から10月までのドル高で最大で1パーセントの金利の押し下げ効果があったのですから、今回の去年12月からのドル安効果ではおおざっぱな計算すぎて申し訳ないのですが、1パーセントの物価上昇の可能性があるのです。

現在の消費者物価指数が2パーセント、PCEが1.3でそれにプラス1パーセントして、政策金利と比べてみてください。消費者物価が3で、PCEが2.3、政策金利が2.5になります。

メディアや金融関係者はこの物価と為替相場の関係をまったく理解していませんのでこの間違いを毎度のように繰り返し、反省もしないので、毎回、おなじパターンで同じような報道とコメントを繰り返します。

私からすれば、またデタラメなことばかり言っているよ、ということになりますが、今回、利下げ、利下げと騒ぎ、実際に金利市場は暴騰し、そして金価格は暴騰、株価も暴騰しているのです。でも、おそらくFRBは金利なんて下げないよ、ということを言いたいのです。

おそらく、今回の発表はもうすこし、様子をみて、来月以降に検討すると発表するのでしょう。でも来月は物価が上昇したので、やりません、と宣言する腹積もりでしょう。

となると、私は去年から今年6-7にマーケットが暴落するよ、と予測しているのが現実のものとなるのでしょう。このまま低金利が続けば、アメリカ経済は、これも前に言いましたがバブルを形成する可能性が出てくるのです。

こんな実態にあっていない金利と、資金供出を続ければ行きつく先はバブルです。そんなことを、FRBがするか、といえばその答えは明らかにNOです。

こうやって考えていくと、FRBは利下げする可能性なんて10パーセント以下なのに何をギャーギャー騒いでいるのか不思議な気持ちになります。ドル円はテクニカル的には完全に底を打ったと思います。

金なんか下がるような足をしていません。高いから利食い、なんてやると、痛い目に合うでしょう(笑)。

アメリカ株など週足で陰線何本取りですか?これで高寄りすれば、酒田罫線法でいえば、大暴騰線ですよ。トランプの所為で大不景気だ、と騒ぐ連中が泡を吹く場面が来て、そいつらが買い付いたら暴落という典型的な往復びんた相場になるような気がします。